Nach Unicorn-Geldregen: Wie groß die Gefahr einer 2. Dotcom Bubble ist

Die Ära des billigen Geldes ist vorbei. Zumindest dort, wo viel Geld herkommt. Die Zinswende in den USa hat Tech-Werte inklusive Krypto-Assets in den Keller geschickt. Risiko-Assets sind nicht mehr en vogue, Anleger:innen und Investor:innen flüchten lieber in Handfesteres wie Edelmetalle oder konservativere Anlagen.

Das hört sich auch nach einer schlechten Botschaft für Gründer:innen auf der Suche nach großen Investments an. 2021 brachte Tech-Startups (je nachdem, welche Analysten man heranzieht) insgesamt irgendwas zwischen 621 und 675 Milliarden Dollar. Die Zahl der Unicorns (private, schnell wachsende Tech-Unternehmen mit mehr als 1 Mrd. Dollar Bewertung) stieg auf weltweit 959 – das ist ein Plus von 69 Prozent gegenüber 2020.

2022 startet nun unter anderem Vorzeichen. Die Inflation hat zugeschlagen und zwingt die USA zur Erhöhung des Leitzinses. Das macht Geld wieder teurer und drückt die Investment-Laune, weswegen viele Angst vor der Zinswende haben. Schließlich läuft die Wirtschaft Gefahr, dass die Konjunktur ins Stocken gerät. Wie bereits berichtet, haben sich große Investor:innen wie Softbank oder Tiger Global (das sind DIE Unicorn-Macher von 2021) bereits bezüglich mehr Disziplin bei den Unternehmensbewertungen geäußert (Trending Topics berichtete).

Warum auf Unicorns nach Hype-Jahr 2021 jetzt schwierigere Zeiten zukommen

Noch muss man sich über ältere und neuere Unicorns oder Dekacorns in Europa keine Sorgen machen. Alleine der Jänner 2022 brachte in Europat knapp 15 taufrische Deals für Tech-Unternehmen mit Milliarden-Bewertung. Checkout.com mit einer Bewertung von nunmehr 35 Milliarden Euro hat den Vogel abgeschossen. Hier die Daten:

Nun haben große Investor:innen wie Softbank oder Tiger Global durchblicken lassen, dass es in Zukunft Downrounds geben wird – also Finanzierungsrunden, in denen die Bewertung von Unternehmen fällt und nicht steigt. Das ist natürlich unschön und mindert den Wert der Shares der bestehenden Teilhaber:innen. Da es sehr viele Growth-Companies gibt, die knapp über der 1-Milliarde-Dollar-Grenze schweben, könnte es einigen passieren, dass sie unter die Marke fallen. In der neuerlich angespannten wirtschaftlichen Lage wird es schwerer werden, das versprochene Wachstum zu schaffen. Und auf diesem erwarteten Wachstum basieren ja die Multiples von 20x Revenue und mehr (Anm.: Ein Revenue-Multiple von 20x bedeutet, dass ein Unternehmen mit 100 Millionen Umsatz/Jahr zwei Milliarden Dollar wert ist).

Kommt die zweite Internet-Blase?

Schon 2020 haben sich Analyst:innen der Digitalwirtschaft gefragt: Kommt eine zweite Dotcom Bubble, wie wir sie ab 1999 erlebt haben? Die Situation war schon 2020 ja außergewöhnlich: Mitten in der Corona-Krise gab es eine Flut an Börsengängen im Tech-Sektor. 2021 hat sich das fortgesetzt. Insgesamt wurden im Vorjahr weltweit 2.388 Börsenneulinge gezählt – 64 Prozent mehr als 2020. Das weltweite Emissionsvolumen kletterte sogar um 67 Prozent auf 453 Milliarden US-Dollar. „Damit war 2021 sowohl in Bezug auf die Zahl der Börsengänge als auch beim Emissionsvolumen das stärkste IPO-Jahr weltweit seit dem Jahr 2000″, heißt es in einer Analyse des Unternehmensberater EY.

Genau, das Schreckensjahr 2000. Der NASDAQ Composite Index kletterte in der damaligen Aufbruchsstimmung zwischen 1995 und 2000 um satte 582 Prozent – und krachte dann zwischen März 2000 bis Oktober 2002 um 75 Prozent hinunter. Damals verloren auch viele Kleinanleger:innen, die in der Internet-Euphorie auf den neuen Markt aufsprangen viel Geld. Die Gründe für den Crash damals: Überbewertete Unternehmen, ein Überfluss an Venture Capital, ein Medien-Hype.

Hier der Verlauf des NASDAQ Composite Index seit 1990:

Damals gehypte Unternehmen wie Broadcast.com, Pets.com, Starups.com, Boo.com, Geocities, Metavan, Metabox – sie spielen heute alle keine Rolle mehr, kaum jemand erinnert sich noch an sie. Damals wurde bejubelt, dass es jeden Tag neue IPOs dutzende neue Millionär:innen gab, und mit Staunen beobachtete man die Übernahme von Time Warner, des damals größten Medienkonzerns der Welt, durch den Internetanbieter AOL. Die New Economy setzte zum Sieg über die Old Economy an.

Während das Gros der Dotcom-Unternehmen von der Bildfläche gefegt wurde, gibt es mit Amazon, Google, eBay oder Booking.com (damals noch Priceline) sehr sehr große, erfolgreiche Tech-Riesen, die die Dotcom Bubble überlebten. „Fortunes Are Made During Times Of Crisis“ – der Satz bewahrheitete sich für Jeff Bezos und einige andere.

Zurück ins Jetzt. Ein Überangebot an Risikokapital, Unternehmensbewertungen, die durch die Decke gehen, Massen von Kleinanleger:innen, die in den neuen Markt gehen und ebenfalls auf die Tech-Zukunft wetten wollen – die damalige Situation erinnert natürlich frappant an die Jahre 2020 und 2021. Eine Horde an Unicorns, ein Rekord von Tech-IPOs, und Abermillionen Menschen, die sich über neue Trading-Apps wie Robinhood an dem neuen Markt beteiligen können, prägen das Bild.

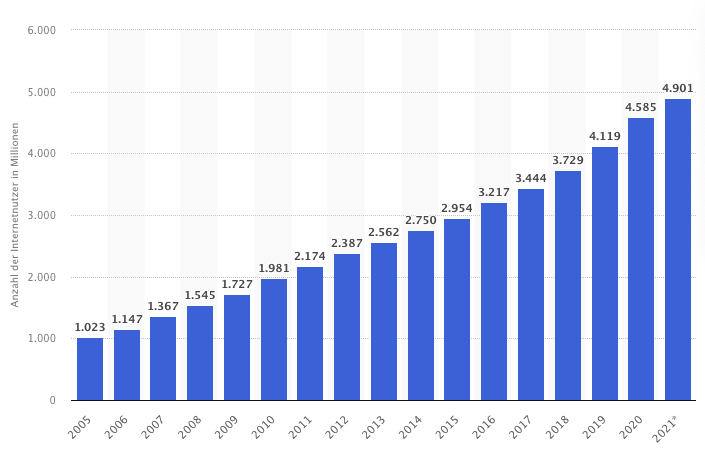

Es ist aber gefährlich, die Markbedingungen der Dotcom-Blase von damals auf heute umzulegen. „Damals war die Asset Klasse noch so frisch, dass dann alle kalte Füsse bekommen haben. Heute ist so viel Geld im Markt, das ist unwahrscheinlich“, sagt etwa Michael Schuster vom Wiener VC Speedinvest und verweist auf die Fundamentaldaten, die es heute gibt. Im Jahr 2000 etwa gab es weltweit weniger als eine Milliarde Menschen mit Internetzugang, 2021 sind es mehr als fünf Mal so viele:

Diese Masse an Konsument:innen in der Online-Welt sorgen dafür, dass Tech-Unicorns zwar mit großen Bewertungen dastehen, aber auch satte Umsätze vorweisen können. Die Corona-Krise hat verdeutlicht, wie dringend digitale Tools in vielen Sektoren benötigt werden. Einige Beispiele:

- Klarna: 1,1 Milliarden Dollar Umsatz (2020) | Bewertung: 45,6 Milliarden Dollar (2021)

- Revolut: 361 Millionen Dollar (2020) | Bewertung: 33 Milliarden Dollar (2021)

- N26: 110 Millionen Euro (2020) | Bewertung: 8 Milliarden Euro (2021)

Selbst wenn Klarna, Revolut und N26 ihre Umsätze 2021 gegenüber 2020 verdoppelt haben, dann liegen sie immer noch bei Bewertungen von 20x bis 50x. Zwar streben viele dieser Unternehmen an, bald Gewinne zu schreiben – das ist ein großer Unterschied zu der Zeit des Dotcom-Booms. Doch ob das die hohen Bewertungen rechtfertigt, ist trotzdem nicht gesetzt. Es ist fraglich, ob Investor:innen auch 2022 gewillt sind, solche Bewertungen zu bezahlen – und zwar nicht nur am Privatmarkt durch große Fonds, sondern auch an der Börse, wo Kleinanleger:innen darauf warten, in neue Tech-Aktien investieren zu können.