Einblicke in die Anatomie des jüngsten Krypto-Crashs

Lanre Ige und Eliezer Ndinga sind Research Associates bei der 21Shares AG, einem Krypto-Asset-Manager aus der Schweiz. In diesem Gastbeitrag beschäftigen sie sich mit den Ursachen des jüngsten Krypto-Crashs.

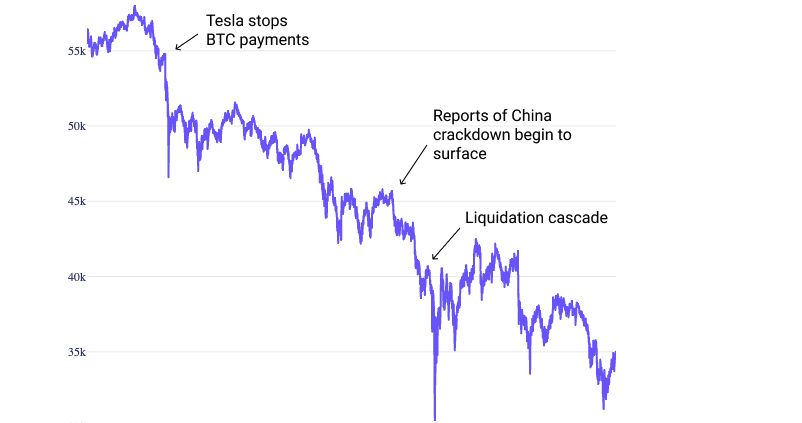

Am 21. Mai gab der Staatsrat der Volksrepublik China, das ausführende Regierungsorgan Chinas, eine Meldung zur finanziellen Stabilität heraus, die ein hartes Durchgreifen gegen Bitcoin-Mining und Handelsaktivitäten beinhaltete. Die Stimmung am Kryptomarkt hat sich aufgrund der erhöhten Unsicherheit in China wieder nach unten gedreht, was den Verkaufsdruck der letzten Woche noch verstärkte, als Tesla Zahlungen mit Bitcoin aufgrund von Umweltbedenken stoppte.

Obwohl die Beweggründe und Details dieser Maßnahme unklar blieben, fiel Bitcoin innerhalb einer Stunde um 8 Prozent, da die in China ansässigen Marktteilnehmer härtere Beschränkungen für die Krypto-Adoption und Liquidität voraussahen. In Erwartung einer potenziellen Liquiditätskrise auf dem chinesischen Markt setzte sich der Verkaufsdruck während des Wochenendes fort.80 Prozent des Verkaufsdrucks kamen überwiegend von kurzfristigen Händlern, die Bitcoin in den letzten 6 Monaten gekauft haben.

Bargeldarme Miner

Die überwiegende Sorge gilt zweifellos den bargeldarmen Minern, die regelmäßig versuchen, ihre Ausgaben zu decken, indem sie ihre Bitcoin-Bestände in Yuan (CNY) konvertieren. Da die Banken am Wochenende geschlossen waren, blieb das Kapital onchain, schließlich ist der Kryptomarkt 24/7 geöffnet. Krypto-Bestände wurden in USD-gebundene Stablecoins wie Tether und USDC konvertiert, die neue Höchststände im Marktwert erreichten. Zum Beispiel durchbrach USD Coin (USDC) erstmals die 20 Milliarden Dollar-Marke in der Marktkapitalisierung.

Parallel dazu stieg die Volatilität über alle Vermögenswerte hinweg an. DVOL (der Deribit Implied Volatility Index), der als wichtiger Volatilitätsindikator oder als Angstmesser dient, stieg unerwartet stark an. DVOL ist der VIX des Bitcoin-Marktes, der die implizite oder erwartete Volatilität basierend auf den Bitcoin-Optionen misst, die auf Deribit, der größten Optionsbörse, gehandelt werden. Diese Panikverkäufe betrafen auch den sogenannten „Long Tail“ der Kryptowährungen, von denen die meisten um mehr als 50 Prozent von ihrem jeweiligen Allzeithoch gefallen sind und somit Hunderte von Milliarden Dollar an Gesamtmarktwert vernichtet wurden.

Obwohl diese Nachricht nichts Konkretes beinhaltete, erlebte der Bitcoin-Markt den bedeutendsten Ausverkauf in der Geschichte, der 2,56 Milliarden Dollar an Nettoverlusten für die Händler mit sich brachte und damit die bemerkenswertesten Ausverkaufsereignisse wie im März 2020 (1,38 Milliarden Dollar) und im letzten Bärenmarkt im November 2018 (0,95 Milliarden Dollar) übertraf. Die gute Nachricht ist jedoch, dass anders als während der COVID-19-Panik am 12. März 2020 das heutige Handelsvolumen um eine Größenordnung höher ist als im letzten Jahr. Deshalb hat der Bitcoin-Markt den Ausverkauf in dieser Woche viel besser verkraftet als damals.

Trotz des großen Ausverkaufs ist Bitcoin zum Zeitpunkt des Schreibens um 15 Prozent von seinem Wochenendtief von 32.000 US-Dollar gestiegen. Wir werden genau verfolgen, wie sich der gesamte Markt in den kommenden Wochen entwickeln wird. Wie bereits vor einem Jahr vorhergesagt, sind wir der Meinung, dass Bitcoin-Mining einen Exodus aus China erlebt und sich allmählich nach Nordamerika verlagern wird.

Im Einklang mit unserer Vorhersage haben Elon Musk und Michael Saylor von MicroStrategy vor kurzem ein privates Treffen mit Minern aus Nordamerika abgehalten, um einen Rat zu bilden, der den Energieverbrauch standardisiert offenlegt und die Nutzung erneuerbarer Energien in der Welt fördert.

Fundamentaldaten nicht geändert

Aus unserer Sicht haben sich die Fundamentaldaten von Krypto nicht geändert. Krypto ist eine aufstrebende Anlageklasse, die darauf abzielt, das Backend der traditionellen Finanzsysteme zu verbessern. Mit nur 2,5 Prozent der Internetbevölkerung als Krypto-Nutzer befinden wir uns noch in den Anfängen des Lebenszyklus dieser Anlageklasse. Daher wird es auf dem Weg dorthin immer wieder zu Korrekturen kommen.

Bitcoin ist in vielerlei Hinsicht ein besseres Asset als Gold, obwohl Gold den Vorteil der Zeit hat. Bitcoin ist digital nativ und überall mit einer Internetverbindung zugänglich, teilbar, überprüfbar, programmatisch knapp, transparenter und einfacher zu lagern als Gold. Fürs Protokoll: Ray Dalio, legendärer Hedge-Fonds-Manager und historisch gesehen ein Bitcoin-Skeptiker, hat offengelegt, dass er jetzt Bitcoin besitzt, den er für besser hält als Staatsanleihen. Auf der anderen Seite war Ethereum in den letzten 5 Jahren der Vermögenswert mit der besten Performance und hat die Demokratisierung von Finanzdienstleistungen durch die Abschaffung von Zwischenhändlern ermöglicht.

Schließlich sind die meisten Marktteilnehmer langfristige Investoren, während der größte Teil des Verkaufsdrucks von Neueinsteigern und dem gehebelten Handel kommt. Diese beiden Faktoren sind Gründe, warum wir nicht glauben, dass sich derzeit etwas Grundlegendes am Markt geändert hat.

Rechtliche Hinweise:

Das in diesem Beitrag enthaltene Material dient ausschließlich Informationszwecken. Die 21Shares AG und ihre verbundenen Unternehmen empfehlen keine Maßnahmen auf der Grundlage dieser Informationen. Das Material ist weder als Angebot oder Empfehlung zum Kauf oder Verkauf eines Wertpapiers, noch als Anlageberatung auszulegen. Darüber hinaus stellen diese Informationen keine Zusicherung dar, dass die hier beschriebenen Anlagen für eine Person geeignet oder sinnvoll sind. Die Wertentwicklung in der Vergangenheit ist kein Indikator für künftige Kursentwicklungen.