Arm: Alle Hintergründe zum größten und wichtigsten IPO des Jahres

Am heutigen Donnerstag findet der größte und wichtigste Börsengang des Jahres statt – und die Aufmerksamkeit ist enorm. Denn der japanische Konzern Softbank bringt seine nunmehr 100-prozentige Tochterfirma Arm, eine der führenden Chip-Firmen der Welt, an die Nasdaq. Dazu wurde am Mittwoch Abend auch der Startpreis der Aktie (Ticker: ARM) bekannt gegeben: Beim IPO werden 95,5 Millionen Shares zu einem Preis von 51 Dollar ausgegeben, was die Bewertung des britisch-japanischen Unternehmens bei 54,5 Milliarden Dollar festlegt.

Damit liegt die Börsenbewertung deutlich über dem Preis von 32 Mrd. Dollar, als Softbank Arm mehrheitlich kaufte und damals eine Bewertung von 32 Milliarden Dollar bezahlte. Allerdings kauften sich die Japaner, die hinter dem Vision Fund stehen, die restliche 25 Prozent vor mehreren Wochen zu einer Bewertung von 64 Mrd. Dollar, von der Arm nun weit entfernt ist. Auch interessant: Diese Bewertung ist besser bzw. ziemlich genau dort, was der US-Chip-Riese Nvidia für Arm bezahlen wollte – nämlich je nach Verhandlungsstand zuerst 40, dann 54 Milliarden Dollar. Nach dem IPO hat die Aktie natürlich die Chance, zuzulegen und den Kurs weiter nach oben zu treiben.

Arm soll größter IPO des Jahres werden – großer Risikofaktor China

Arm unter den Top 20 Halbleiter-Unternehmen

Arm ist als Chip-Designer für mobile Prozessoren ein einzigartiges Unternehmen, die meisten Chips in Smartphones, Autos usw. basieren auf den Blaupausen des Unternehmens, und nahezu alle großen Tech-Unternehmen sind Kunden. Deswegen verwundert nicht, dass Apple, Nvidia, Alphabet AMD (Advanced Micro Devices), Intel, TSMC und Samsung Electronics Cornerstone-Investoren des IPO sein wollen – sie werden voraussichtlich größere Mengen an ARM-Shares zum Börsenstart kaufen. Kein Wunder, es ist in ihrem Interesse, dass Arm gut am Markt ankommt.

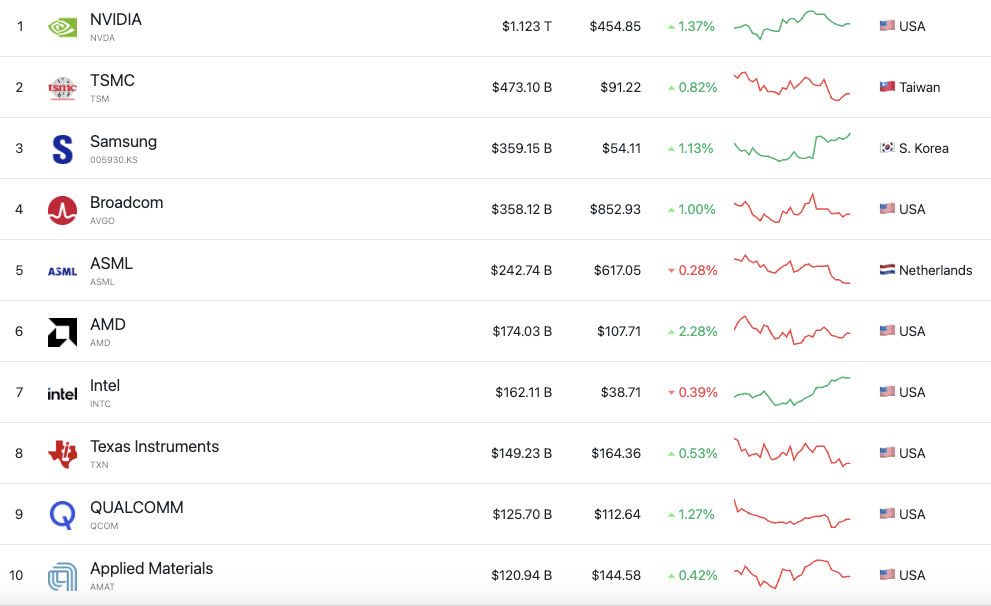

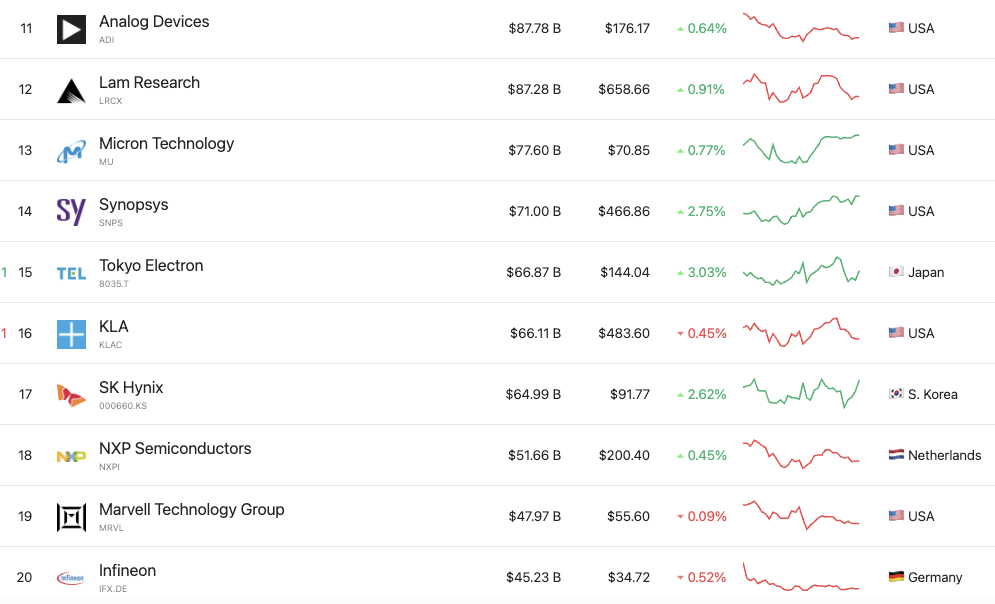

Arm wird es mit 54 Mrd. Dollar aber – bei weitem – nicht unter die Top 10 der wertvollsten Halbleiter-Unternehmen der Welt schaffen – dazu müsste man deutlich mehr als 120 Mrd. Dollar schaffen. Nach aktuellem Stand wird sich Arm auf Platz 17 einreihen, deutlich vor Infineon aus Deutschland und NXP aus den Niederlanden, aber auch deutlich kleiner als die meisten US- oder asiatischen Unternehmen in dem Sektor:

RISC-V als Open-Source-Angreifer

Der Arm-IPO gilt vielen als Kick-off in eine neue Börsengang-Saison und soll ein neues IPO-Fenster viele viele andere Unternehmen öffnen. Demnächst werden etwa Birkenstock, Klaviyo, Databricks oder Instacart mit IPOs folgen – und die erhoffen sich nach einem Jahr der Flaute eine gute Stimmung bei den Anleger:innen. Dass Apple zuletzt einen Großauftrag bei Arm aufgegeben hat, kommt dem zugute, weil das die Wachstumsaussichten des Unternehmens langfristig steigern kann.

Denn im Börsenprospekt sind auch viele Risiken für Arm am Weltmarkt zu lesen. Neben der großen Abhängigkeit von China, wo zuletzt auch Apple Probleme bekam, gibt es auch Open-Source-Konkurrenz. RISC-V gibt es eine quelloffene Instruction Set Architecture (ISA), die manche Unternehmen als Alternative zum proprietären ISA von Arm verwenden wollen. Eine milliardenschwere Allianz zwischen Bosch, Infineon Technologies, Nordic Semiconductor, NXP Semiconductors und Qualcomm hat angekündigt, RISC-V vorantreiben zu wollen – auch, um unabhängiger von Arm zu werden. Auch Google will RISC-V in Android-Phones ermöglichen.

„Viele unserer Kunden sind auch große Befürworter der RISC-V-Architektur und verwandter Technologien. Wenn die RISC-V-bezogene Technologie weiter entwickelt wird und die Marktunterstützung für RISC-V zunimmt, könnten sich unsere Kunden dafür entscheiden, diese freie, quelloffene Architektur anstelle unserer Produkte zu nutzen“, heißt es dazu im Börsenprospekt von Arm.

Arm, Birkenstock, Databricks: Das IPO-Jahr wird bald spannend