Wird der Mainstream für Bitcoin zum Problem?

2021 sind einige Schlagworte durch die Krypto-Branche gejagt worden. Inflation, Metaverse, NFTs – und Institutionalisierung. Auch wenn letztere eine eher sperrige Angelegenheit ist, ist sie dennoch hoch relevant. Bedeutet sie schließlich nichts weniger als dass Bitcoin (und damit auch andere Krypto-Assets, aber vor allem BTC) im Mainstream angekommen ist. Groß wurde das Milliarden-Investment von Tesla in Bitcoin gefeiert, dann folgte der Coinbase-Börsengang, und im Oktober schließlich der Start des Bitcoin-ETF BITO.

Unterm Strich brachten diese Highlights und viele andere Marktentwicklungen Folgendes: Man muss nicht mehr Bitcoin kaufen, um in Bitcoin zu investieren. Das wiederum sorgt dafür, dass institutionelle Investor:innen wie Kleinanleger:innen aus der breiten Masse bei ihren Banken und Brokern ihres Vertrauens Finanzprodukte rund um Bitcoin kaufen können. Bitcoin-ATM, Krypto-Exchange, Wallet – all das ist nicht mehr nötig, um in die relativ neue Asset-Klasse einsteigen zu können.

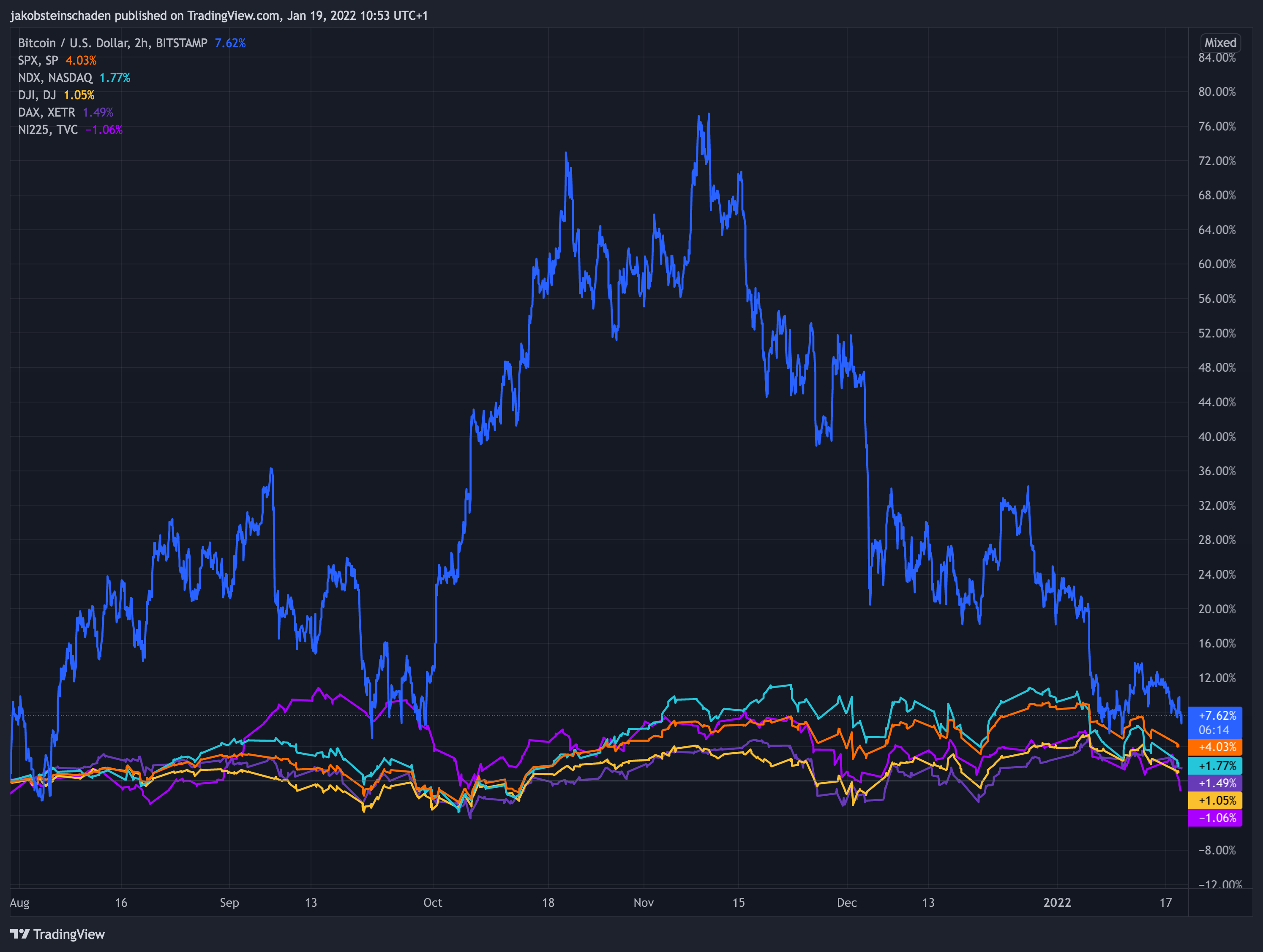

BTC vs. S&P500 vs. NASDAQ100 vs. Dow Jones

Mit Anfang 2022 ist nun zumindest in einer kurzen Phase zu bemerken, dass der Bitcoin-Kurs sich jenen der Aktienmärkte angepasst hat. Die untenstehende Grafik zeigt, wie sich BTC seit Mitte 2021 im Vergleich zu wichtigen Indizes an den Börsen entwickelt hat:

- BLAU = Bitcoin-Kurs in Dollar

- ORANGE = S&P500 (SPX)

- TÜRKIS = NASDAQ 100 (NDX)

- GELB = Dow Jones (DJI)

- VIOLETT = DAX

- PINK = Nikkei (NI225)

Bitcoin ist natürlich ein viel volatileres Asset als große Indizes und schlägt stärker aus als sie. Ab Oktober 2021, nach der Sommerflaute, sieht man deutlich, wie BTC auf sein letztes Allzeithoch bei fast 70.000 Dollar zustrebte. Dann kam der große Einbruch Anfang Dezember, von dem sich der Bitcoin-Kurs nicht mehr komplett erholen sollte. Ab Anfang 2022 sieht man schließlich, wie der BTC-Preis sich immer mehr im Gleichschritt mit den Aktienmärkten bewegt.

Deutlich gemerkt hat man die Angleichung an die Aktienmärkte an mehreren Momenten – besonders aber dann, als BTC analog zu Aktien nach unten sackte, als in den USA aufgrund einer explodierenden Inflation erstmals seit langem wieder eine Zinswende erwartbar wurde. 2022 soll es das erste Mal seit langem wieder eine Erhöhung des Leitzinses geben. Mitte 2021 prognostizierte die US-Notenbank Federal Reserve (Fed), dass der Leitzins bis Ende 2023 auf gerade einmal 0,6 Prozent steigt. Nun soll das anders kommen. Ab März soll es insgesamt drei Zinserhöhungen geben, sodass der Leitzins bis zum Jahresende auf 0,75 bis 1,0 Prozent steigt.

Bitcoin unter 39.000 €: US-Geldpolitik setzt Krypto und Tech-Aktien unter Druck

Im Gleichschritt mit dem Aktienmarkt

Der Effekt, den viele erwarten und der bereits an den Aktienmärkten eingepreist wird (Kurse sinken derzeit stark): Es wird weniger Geld für Investments geben, weil Sparen durch einen höheren Zins wieder attraktiver wird. Ein erhöhter Leitzins wird als effektivstes Gegenmittel gegen eine hohe Inflation (in den USA zuletzt im Dezember bei 7 Prozent) erachtet – und die Fed leitet die Zinswende deswegen früher ein als ursprünglich erwartet.

Wie lange Bitcoin sich parallel zu den regulären Aktienmärkten entwickeln wird, bleibt nun abzuwarten. Zumindest gibt es durch entsprechende Finanzprodukte an der Wall Street oder der Deutschen Börse (Bitpanda launchte Bitcoin-basierte ETNs, mehr dazu hier) die Möglichkeit, dass BTC und Co. immer mehr den generellen Markt-Trends ausgesetzt sind und nicht mehr in der Krypto-Blase ein Eigenleben führen. Wenn sich BTC nun aber an den restlichen Aktienmarkt angleicht, stellt sich die Frage, warum man in das Asset investieren soll. Bisher lag die Attraktivität ja darin, dass Bitcoin oft viel größere Renditen schaffte als andere Assets.

Vielleicht nur eine Phase

Phasen, in denen sich der Bitcoin-Kurs an die Aktienmärkte anglich, gab es bereits. „Bitcoin hat immer dann seine besten Phasen gehabt, wenn der S&P auch gut abgeschnitten hat“, analysierte Tom Lee, Mitgründer der Investmentberatung Fundstrat Global Advisors im Jahr 2019. „Falls man davon ausgeht, dass Bitcoin als Absicherungsinstrument in Krisenzeiten dient, dann müssten die Zahlen belegen, dass Bitcoin nach oben geht, wenn die Aktienmärkte ein schlechtes Jahr haben. Aber wenn man betrachtet, was in den Jahren passiert ist, in denen zum Beispiel der S&P 500 schlechte Zahlen geschrieben hat, dann sieht man, dass Bitcoin hier im Schnitt ebenfalls um die 19% pro Jahr verloren hat.“

Spannend wird auch sein, wie sich der restliche Krypto-Markt entwickelt. Bei Ethereum, Cardano, Solana und vielen anderen gab und gibt es immer wieder Phasen, in denen die Kurse durch verschiedenste Einflussfaktoren ein Eigenleben entwickeln und sich gegen den Markt-Trend entwickeln. Die Gravitation von BTC mit einem Marktanteil von 40 Prozent an allen Krypto-Assets ist aber immer noch sehr hoch. Und deswegen gibt es nach wie vor oft das selbe Schema: Wenn Bitcoin fällt, dann fallen Altcoins mit, und wenn Bitcoin steigt, dann steigen Altcoins.

US-Inflationsrate steigt im Dezember mit 7,0 Prozent auf Rekordwert seit 1982