Fund of Funds: So kann ein österreichischer Dachfonds mit 500 Mio. Euro funktionieren

Mit der neuen Startup-Beauftragten Lisa Fassl im Wirtschaftsministerium kommt auch eine (teilweise) neue Agenda in die Startup-Politik. Eine Neuauflage des populären Startup-Hilfsfonds kann man sich abschminken, aber dafür wird derzeit emsig an einem anderen Fonds gearbeitet – nämlich einem Dachfonds, der als Vehikel mehr frisches Eigenkapital für österreichische Startups und KMU bereit stellen soll. In erster Linie dient ein solches Konstrukt dazu, um große Millionenbeträge bei institutionellen Investoren (Pensionskassen, Versicherungen, Stiftungen, Banken) locker zu machen.

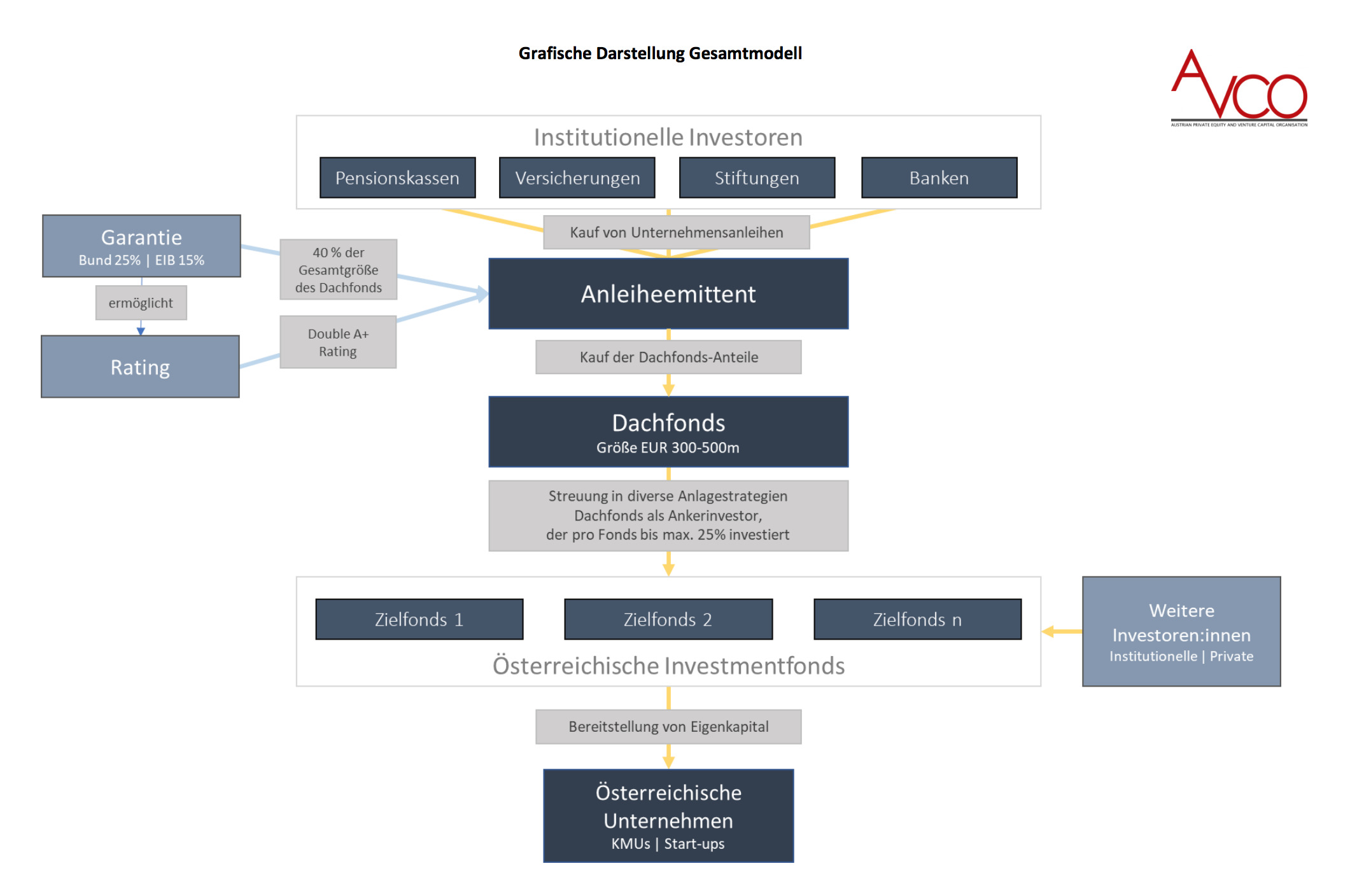

Das Projekt Dachfonds steht im Regierungsprogramm und harrt dort seiner Umsetzung. Die AVCO (Austrian Private Equity and Venture Capital Organisation), also der Dachverband der österreichischen Risikokapitalgeber, hat dazu kürzlich ein Modell vorgelegt, wie ein solcher Fund of Funds funktionieren kann. Ziel ist eine Größe von 300 bis 500 Millionen Euro, die wiederum in eine Reihe weiterer Fonds fließen – und die investieren dann in Startups und Scale-ups.

Geld bei institutionellen Investoren locker machen

In dem Vorschlag der AVCO, der bereits von der Politik diskutiert und bei den Ministerien deponert ist, sind einige Punkte wichtig zu verstehen. Prinzipiell soll ein solches Vehikel eben die nötigen hunderten Millionen Euro bei Pensionskassen, Versicherungen, Stiftungen und Banken lockermachen – die aber ihrerseits für ein solches risikobehaftetes Unternehmen auch ihre Absicherung brauchen.

„Im Konzept, so wie es im Markt/Regierungsprogramm ist und von der AVCO kommuniziert wird, ist staatliches Kapital im Dachfonds weder vorgesehen noch notwendig. Der Staat soll lediglich die Rolle als Enabler des Fonds-Konstrukts übernehmen, indem er und die EIB eine Garantie geben, die wiederum ein AA+ Rating des Fonds ermöglicht. Mit diesem Rating schaffen wir es institutionelle Investoren für den Dachfonds zu begeistern. Die Garantie hat für den Staat kein Budget-Wirksamkeit, im Gegenteil bekommen die Garantiegeber sogar eine Vergütung. Der Gedanke hinter dem Dachfonds ist, das bei Versicherungen, Stiftungen und Pensionskassen gelagerte Kapital zu aktivieren“, so Nina Wöss, seit 1. Februar Vorsitzende des AVCO-Vorstands.

In einem Dokument wird die Struktur eines Dachfonds folgendermaßen skizziert:

250, 300, 500 Millionen

Ein Dachfonds für Österreich wird nicht erst seit der Corona-Krise, sondern schon seit mehreren Jahren diskutiert – vor allem deswegen, weil die Alpenrepublik !leider nicht unbedingt für sein Venture-Capital-Wesen bekannt“ ist, wie es kürzlich selbst Bundespräsident Alexander van der Bellen (Grüne) ausdrückte. Bedeutet im Klartext: Im Vergleich zu anderen Ländern gibt es in Österreich unterdurchschnittlich wenig Risikokapital – weswegen die großen Runden von Startups wie Bitpanda oder GoStudent dann von finanzkräftigen US-Investoren gestemmt werden (mehr dazu hier). Ziel eines Dachfonds wäre es auch, dass seine Zielfonds Kapital haben, um auch mal Runden von 20 Millionen Euro stemmen zu können.

Die AVCO hat schon vor mehreren Jahren ihre Pläne für einen Dachfonds vorgelegt – und skizziert, wie in Österreich mit einem solchen Vehikel eine Milliarde Euro oder sogar noch mehr an frischem Kapital für Wachstumsunternehmen gehoben werden könnte. In Sachen Fonds-Größe wurden bereits viele verschiedene Beträge ins Spiel gebracht – von 250 bis 500 Millionen Euro. Nun muss die Politik und der Markt zeigen, wie viel Österreich wirklich in Sachen Zukunftsfinanzierung stemmen kann.

Der Ruf nach einem österreichischen Dachfonds für mehr Risikokapital wird lauter

Weitere Details zum AVCO-Vorschlag sind:

Details zur Anleihe:

- Laufzeit über 15 Jahre

- Anlagespektrum: 30% Venture Capital | 70% Wachstumskapital

- Rückflüsse aus den Fonds werden nach Ende der 5-jährigen Investmentperiode jährlich an die Anleihegläubiger in Form von Nominaltilgungen und darüber hinaus als Überschüsse weitergeleitet

- Die Staats- und EIB garantierte Anleihe ermöglicht institutionellen Investoren ein Investment mit niedriger Eigenkapitalunterlegung. Pensionskassen präferieren Anleiheinvestments gegenüber direkten Fondsinvestments in dieser Asset-Klasse

- Wie beim Vorbild Dänemark sollen auch in Österreich nach erfolgreicher Platzierung der 1. Anleihe weitere Anleihen folgen

Details zur Garantie:

- Die Garantie ist zur Erzielung eines AA+ Ratings von Creditreform (anerkannt unter Solvency II) auf die ersten 40% Verlust notwendig. Die historisch fast ausschließlich positive Performance der Assetklasse über derartig lange Zeiträume macht die Ziehung der Garantie unwahrscheinlich

- Für die Bereitstellung der Garantie erhalten der Staat und die EIB eine Garantieprämie, die zu Laufzeitende bezahlt wird. Indikation der EIB: <1% p.a.

- Damit keine Kosten oder Investitionen für die Garantiegeber (Staat/EIB)

- Garantie hat keine Defizitwirkung nach Maastricht (es ist nur eine Rückstellung im Ergebnishaushalt zu bilden)