Der Crash, der in den Krypto-Winter führt

Wenn man einmal von den ersten beiden Bitcoin-Bärenmärkten 2011/2012 und 2014/2015 absieht, dann steht die Krypto-Industrie aktuell am Anfang des zweiten großen Krypto-Winters. Einen derartigen Krypto-Winter (also eine Phase, in der neben Bitcoin vor allem der Altcoin-Markt hart abstürzte) gab es nach dem großen Hype 20107/2018 schon einmal – bis der Markt dann ab 2020 wieder anzog.

Hier die Timeline, wie und durch welche Faktoren es nun wieder zu einem großen Krypto-Crash und einem neuen Krypto-Winter kommt.

März 2020

Kaum jemand achtet damals darauf, aber an den Märkten passiert etwas Besonderes: Der Krypto-Markt mit Bitcoin im Zentrum beginnt, sich bei der Preisentwicklung ähnlich wie Aktien und insbesondere Tech-Aktien zu bewegen. „In den vergangenen acht Jahren hat Bitcoin eine relativ niedrige Korrelation mit dem S&P 500 (Korrelationskoeffizient von rund 0,15) aufrechterhalten. Im März 2020, während des durch COVID-19 ausgelösten Marktcrashs, lag die Korrelation von Bitcoin und dem S&P 500 bei 0,53. Im Laufe dieses risikoarmen Umfelds erreichte der Bitcoin wie jeder andere Vermögenswert außer Gold ein Allzeithoch der Korrelation mit dem S&P 500 (0,69)“, analysiert das Schweizer Krypto-Unternehmen 21Shares später.

Die Logik dahinter: Dadurch, dass Bitcoin immer mehr im Mainstream ankommt, überschneiden sich die Zielgruppen für Krypto- und Tech-Investments zunehmend. Daraus ergibt sich eine immer höhere Korrelation. Sinnbildlich dafür steht die Trading-App Robinhood: Dort kann man in Aktien genauso wie in Krypto-Assets investieren.

Bitcoin: Größere Korrelation zum Aktienmarkt begann mit Corona-Krise

Im Laufe 2020

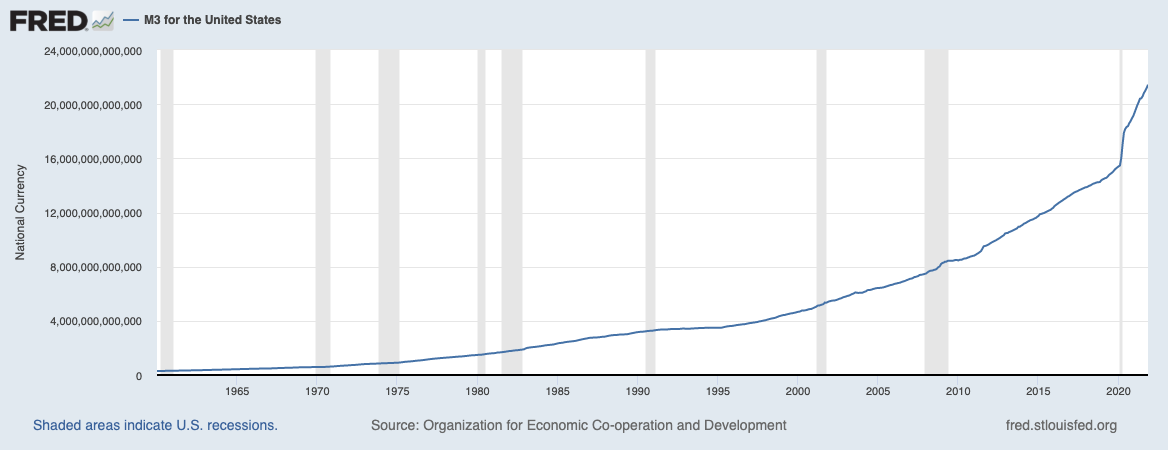

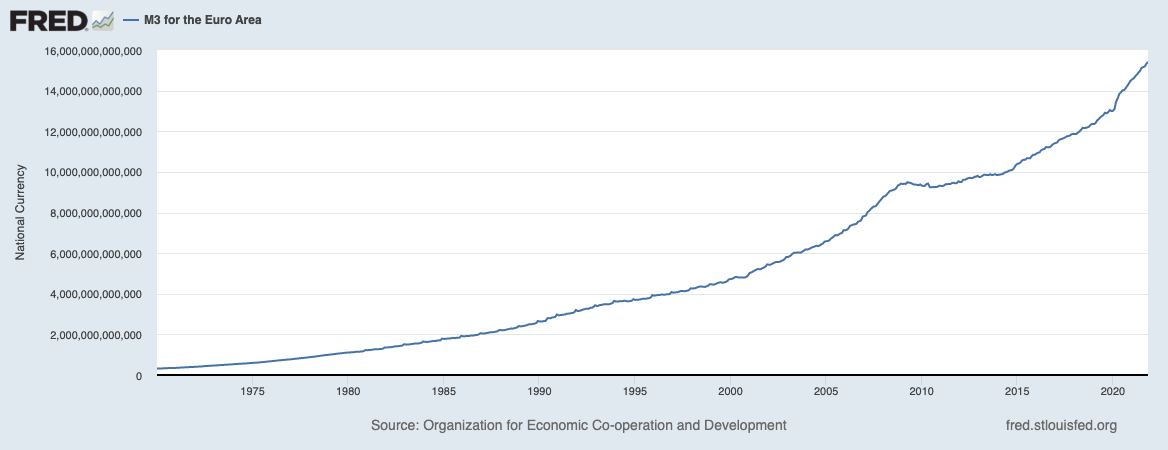

Die Zentralbanken in den USA und der Eurozone, also Federal Reserve und EZB, pumpen massiv frisches Geld in die Märkte, um die angeschlagene Wirtschaft vor den Folgen der Corona-Krise mit ihren Lockdowns zu retten.

Ende 2020

Ein neues Narrativ kommt auf: Angesichts der wachsenden Inflation argumentieren immer mehr im Netz: Bitcoin ist ein digitaler Wertspeicher, so etwas wie Gold, und deswegen eine gute Alternative gegen den Wertverlust von Fiatgeld. Michael Saylor, CEO von MicroStrategy, wird zum obersten Prediger der These. Durch die Erhöhung der Geldmengen, die Notenbanken in der Corona-Krise in Umlauf bringen, würden alle Assets, die an Fiat gekoppelt sind, in den nächsten Jahren jährlich zehn bis 15 Prozent an Wert verlieren. Wer also kein Geld verlieren wolle, müsse zu Bitcoin als vom Geldsystem unabhängigen Wertspeicher wechseln, argumentiert er. MicroStrategy ist immer noch der größte Bitcoin-Investor der Welt.

Jänner 2021

Immer mehr institutionelle Investor:innen haben sich auf Bitcoin und andere Krypto-Assets gestürzt. Das geht so weit, dass Krypto-Börsen wie eToro davor warnen, dass die starke Nachfrage nach Kryptowährungen nicht mehr gedeckt werden kann.

Februar 2021

Die Erzählung von Saylor und anderen, Bitcoin sei ein guter Inflationsschutz, kommt auch bei Elon Musk an. Sein Unternehmen, im Aktienkurs selbst stark gestiegen, investiert 1,5 Milliarden Dollar in BTC und schickt die Kryptowährung auf ein neues Allzeithoch.

Tesla investiert 1,5 Mrd. Dollar in Bitcoin, BTC erreicht neues Allzeithoch

April 2021

Coinbase, der US-Marktführer in Sachen Handel mit Krypto-Assets, geht per Direct Listing an die Börse. Der Tag des Börsengangs am 14. April beschleunigt den Bitcoin-Hype weiter. BTC wird am 14. April das erste mal in seiner Geschichte bei mehr als 52.000 Euro gehandelt. Coinbase berichtet später von massiven Gewinnen im ersten Quartal 2021.

Der Coinbase-Börsengang wird einige Menschen sehr reich machen

Juni 2021

Fünf Prozent in den USA, Richtung zwei Prozent im Euroraum, in Ländern wie Deutschland und Österreich deutlich über zwei Prozent, steigende Erzeugerpreise in China: Die Angst vor einer stark steigenden Inflation und damit Entwertung des Geldes greift wieder um sich. Währenddessen begibt sich der Krypto-Markt in eine Sommerpause – fällt aber längst nicht so stark wie zuletzt. Das Narrativ, Krypto-Assets wären ein guter Schutz gegen die steigende Inflation, wird weiter erzählt. Die EZB bleibt unverändert bei ihrem Kurs der ultralockeren Geldpolitik, während sich der Druck auf die US-Notenbank Fed erhöht. Noch bleibt Fed-Chef Jerome Powell standhaft, er erhöht den Leitzins nicht.

Inflation wird zum großen Verkaufsargument für Kryptowährungen

September 2021

Erstmals lässt die Fed, für manche Beobachter:innen die mächtigste Institution der Welt, durchblicken, dass das Ende der ultralockeren Geldpolitik naht. „Falls die Fortschritte im Großen und Ganzen wie erwartet anhalten, ist der Ausschuss der Ansicht, dass eine Drosselung des Tempos der Anleihekäufe bald gerechtfertigt sein könnte“, heißt es im September 2021. Damit ist klar: Die Zinswende steht mittelfristig fest – fragt sich nur wann.

Oktober 2021

Die Inflationsraten in den USA und der Eurozone steigen weiter – diesmal auf den höchsten Wert seit 13 Jahren. Der Druck auf die Notenbanken, etwas gegen die Geldentwertung zu machen, steigt. Doch die Party ist noch nicht vorbei: Mit BITO kommt der erste ETF an die Börse, der Anleger:innen indirekt in den Bitcoin-Kurs investieren lässt. Parallel dazu gehen die enormen Investitionen in Krypto-Unternehmen stetig weiter.

BITO: Der gehypte Bitcoin-ETF ist vieles, aber kein Investment in Bitcoin

November 2021

Der Kurs von Bitcoin schlägt sein bisheriges Jahreshoch vom April und schießt am 11. November auf 65.654 Euro. Ethereum klettert einige Tage später, am 15. November, auf 4.668 Euro. Auch Tech-Aktien laufen gut: Der Nasdaq Composite Index, einer der wichtigsten Gradmesser der Branche, der mehr als 3.000 Aktien umfasst, erreichte im November 2021 seinen Allzeit-Höchststand von 16.000 Punkten.

Dezember 2022

Der Wendepunkt: Erstmals kommen die Meldungen in Umlauf, dass es eine Korrektur bei Tech-Werten gibt. Die merkt man zuerst bei den Kursen von börsennotierten Unternehmen im SaaS- und Cloud-Bereich. Bald ist die Rede davon, dass Investor:innen auch bei Fintechs nicht mehr gewillt sind, die hohen Preise des Jahres 2021 bezahlen zu wollen. Bitcoin fällt bis Jahresende Richtung 40.000 Dollar.

Jänner 2022

Nun ist klar: Die Zinswende in den USA wird schneller kommen als viele dachten. Die Pläne der US-Notenbank Fed, den Leitzins schon früher 2022 und nicht erst 2023 zu erhöhen, jagt Schockwellen durch Investor:innen-Kreise. Höhere Zinsen drücken die Investment-Stimmung in Risiko-Assets wie eben Tech-Aktien, Crypto oder Unicorns. Es folgt schnell ein erster Crash.

Februar 2022

Jerome Hayden „Jay“ Powell zeigt der Welt, wo der Hammer hängt – und sagt als Fed-Chef öffentlich, dass der US-Leitzins zur Bekämpfung der Inflation bald erstmals seit vielen Jahren erhöht werden wird. Dann folgt der 24. Februar 2022, Russland überfällt sein Nachbarland Ukraine und versetzt die Welt in Angst und Schrecken. Die Märkte reagieren hart, es folgt die nächste Preiskorrektur.

Russland startet Krieg gegen die Ukraine – Bitcoin und Cryptos brechen weiter ein

März 2022

Es kommt wieder Optimismus auf. Investor:innen zeigen sich gewillt, weiter dick in Krypto/Web3/Metaverse-Unternehmen zu investieren. Bestes Beispiel ist Yuga Labs: Zuerst holen sich die Bored Ape Yacht Club-Macher 450 Millionen Dollar Investment, dann durch den Verkauf virtueller Grundstücke noch einmal mehr als 260 Millionen Euro. Dabei werden NFTs auf den Markt geworfen, dass versprochene 3D-Metaverse hat immer noch keiner von innen gesehen. Für viele ein weiterer Hinweis darauf, wie Investor:innen die Blase anheizen.

The Otherside: Verkauf virtueller Grundstücke bringt mehr als 260 Mio. Euro ein

April 2022

Krypto-Enthusiasten hätten eigentlich viel auf die EU und die geplante Krypto-Regulierung durch MiCA (Markets in Crypto Assets) gesetzt. Doch dann wird klar, das Teile der Politik Bitcoin gar nicht so gern haben. Zuerst wurde versucht, ein Quasi-Verbot für Bitcoin-Mining einzuführen (das wurde verhindert), dann wird durch die geplante „Transfer of Fund“-Regulierung verunmöglicht, Unhosted Wallets sinnvoll einsetzen zu können. Das drückt die Stimmung in der Krypto-Industrie zusätzlich, die eigentlich damit rechnete, dass sich die EU als sehr fortschrittlich hinsichtlich Krypto-Assets verhalten will.

Mai 2022

Am 4. Mai ist es fix: Die US-Notenbank Fed hebt den Leitzins um 0,5 Prozentpunkte an. Künftig liegt er zwischen 0,75 bis 1 Prozent, weitere stufenweise Anhebungen sind geplant. Es ist die stärkste Anhebung seit 22 Jahren und soll die dramatisch hohe Inflation, wie man sie in den USA seit 40 Jahren nicht mehr gesehen hat, bekämpfen. Zuerst kommt es zu einem kurzen Aufwärts-Trend an den Börsen und Krypto-Exchanges. Dann aber der 5. Mai – Bitcoin, Altcoins und Tech-Aktien krachen weiter hinunter.

Blutbad für Bitcoin, Cryptos und Tech: US-Zinswende lässt die Märkte krachen

Am Wochenende nach der US-Leitzinserhöhung greift die Panik auf die Terra-Blockchain über. Es werden massenhaft UST-Token verkauft, der Preis von LUNA und dem Stablecoin stürzt ins Bodenlose, innerhalb kürzester Zeit lösen sich 60 Milliarden Dollar Marktkapitalisierung in Luft auf. Die Krypto-Branche hat ihren „Lehman-Brothers-Moment“. Der Terra-Kollaps gilt als Mitauslöser des neuerlichen Krypto-Winters.

„Deutet alles daraufhin, dass LUNA und UST Opfer eines gezielten Angriffes waren“

Juni 2022

Die ersten Krypto-Unternehmen, darunter Gemini, Nuri oder Bitso müssen reagieren und kündigen zahlreichen Mitarbeiter:innen. Die Winklevoss-Zwillinge, Gründer der Gemini-Exchange, sprechen es als erste aus: „Die Krypto-Revolution lässt sich am besten als punktiertes Gleichgewicht beschreiben – Perioden des Gleichgewichts oder des Stillstands, die von dramatischen Momenten des Hyperwachstums unterbrochen werden, gefolgt von scharfen Kontraktionen, die sich auf ein neues Gleichgewicht einpendeln, das höher ist als das vorherige. An diesem Punkt befinden wir uns jetzt, in der Schrumpfungsphase, die in eine Phase der Stagnation übergeht – was unsere Branche als ‚Krypto-Winter‘ bezeichnet. Dies alles wurde durch die aktuellen makroökonomischen und geopolitischen Turbulenzen noch verstärkt.“

Nach dem Anchor Protocol ist es dann das Celsius Network, das ins Wanken gerät. Offenbar ist der Anbieter von Krypto-Krediten nicht mehr flüssig und musste am 13. Juni die Möglichkeit, Assets auszuzahlen, für seine Nutzer:innen sperren – die nächste schlechte Nachricht für die gebeutelte DeFi-Industrie.

„Crypto Winter“: Erste Kündigungswellen erschüttern Krypto-Industrie