Die Unicorns von 2021 könnten zu den Zombies von 2022 werden

What goes up, must come down? Nachdem es bereits an der Wall Street und an den Krypto-Märkten zu herben Abstürzen gekommen ist, greift die schlechte Stimmung nun auch auf Privatinvestor:innen und VCs über. Bereits im Laufe des Jahres 2022 konnte man sehen, dass sich die massiven Investments in Startups und Scale-ups, wie man sie 2021 gesehen hat, nicht im selben Umfang fortsetzen. Doch mit der US-Zinswende, gepaart mit den Preisschocks durch die grassierende Inflation, geht nun ein neues Schlagwort wie ein Gespenst durch die VC-Szene: Zombie Unicorn.

Wir erinnern uns: Bereits 2019, also vor dem Anbruch der Corona-Krise, war bereits die Rede von einer möglichen Rezession und in Folge niedrigeren Startup-Bewertungen und weniger Deals in den Ökosystemen. Dann kam die Corona-Krise und etwas, mit dem niemand so gerechnet hatte: Eine Investment-Orgie, die ihresgleichen sucht. Die USA haben 2021 275 neue Unicorns hervorgebracht, in Europa gab es etwa 100 neue Unternehmen mit einer Bewertung von einer Milliarde Dollar zu beklatschen. Doch 2022 wird es nicht so weiter gehen, stattdessen warnen Investor:innen bereits vor einer Dotcom-Blase 2.0.

Ein Gespenst geht um in der Startup-Branche, und es heißt Rezession.

„Vermögensblase und Inflationsschub“

„Die Stimmung der Investoren im Silicon Valley ist so schlecht wie seit dem Dotcom-Crash nicht mehr“, so David Sacks, Partner bei Craft Ventures und ehemaliger Top-Manager bei PayPal und Yammer. Er verweist auf die stark gefallenen Bewertungen, die Investor:innen nur mehr gewillt sind, für Tech-Unternehmen (v.a. SaaS und Fintech) zu bezahlen. „Was ist also passiert? Das Drucken von 10 Billionen Dollar als Reaktion auf COVID verursachte eine Vermögensblase und einen Inflationsschub. Als Reaktion darauf wurde die Fed aggressiv, was die Zinserwartungen in die Höhe trieb. Dies hat Wachstumsaktien unter Druck gesetzt“, so Sacks weiter. Das Resultat sehe man jetzt an der Börse.

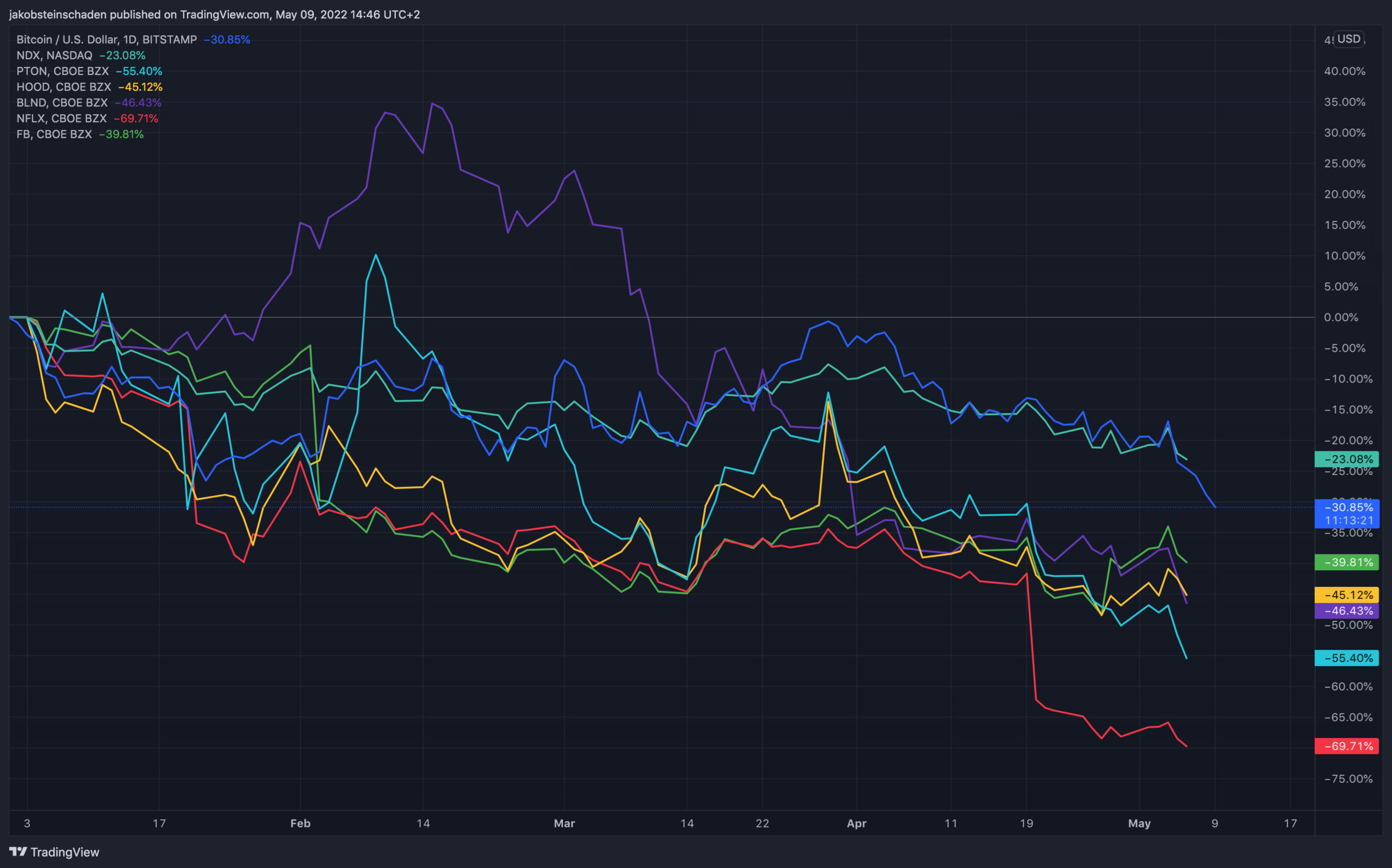

Aktuell wird auf die Kursentwicklungen etwa von Robinhood, Peloton, Netflix, Meta/Facebook oder Blend verwiesen. Diese (und viele andere Tech-Aktien) sind seit Jahresbeginn (teilweise sehr viel) stärker gefallen als die Kryptowährung Bitcoin, wie man in diesem Chart sieht:

- Bitcoin = Blau

- Nasdaq100 = Türkis

- Peloton = Türkis

- Robinhood = Gelb

- Blend = Violett

- Netflix = Rot

- Meta = Grün

Unicorns unter Bedrängnis

Bei Einhorn-Unternehmen ist die Angelegenheit nicht so einfach zu sehen – immerhin sind sie ja der Definition nach private, nicht börsennotierte Unternehmen, die ihre Zahlen nicht quartalsweise veröffentlichen müssen und auch keine öffentliche gehandelten Firmenanteile ausgegeben haben. Doch Marktbeobachter:innen verweisen auf andere Daten, an denen man die Schieflage einer Firma erkennen kann: nämlich Kündigungen.

Dazu wurde der Layoffs-Tracker, der eigentlich zum Start der Coronakrise ins Leben gerufen wurde – in Erwartung einer Insolvenzwelle aufgrund der Lockdowns – reaktiviert. Nun sieht man, dass in den letzten Wochen zahlreiche Unicorns reihenweise Mitarbeiter:innen gekündigt haben. Reef, Send, Robinhood, Loft, GoPuff oder Trell haben seit März 2022 jweils mehr als hundert Mitarbeiter:innen vor die Türe setzen müssen.

Die Zombie-Einhörner, die nicht sterben wollen

Zombie-Firmen sind nun solche, die eigentlich schon tot sind, aber noch vor sich hinleben und nicht sterben wollen. Im Zuge der Corona-Krise und der massiven Staatshilfen, mit denen Massenkündigungen verhindert wurden, ist die Angst vor den Zombie-Unternehmen bereits aufgekommen (Trending Topics berichtete).

Nun stellt sich die Situation bei vielen Unicorns folgendermaßen dar: Es gibt zahlreiche Scale-ups, die 2021 hunderte Millionen an Dollar aufgenommen haben. VCs lassen dieses Geld in Erwartung steiler Wachstumskursen oder großer Börsengänge springen. Doch nun droht die Weltwirtschaft in eine Rezession zu kippen – zu den aktuellen Lieferengpässen gesellt sich eine sinkende Nachfrage bei Konsument:innen, die wegen der hohen Inflation weniger Geld haben. Und das wiederum belastet sämtliche Unternehmen im Kreislauf.

Bedeutet in Folge: Scale-ups können ihre Wachstumsziele nicht erreichen, haben aber sehr viel Geld zur Verfügung, um den laufenden Betrieb aufrecht zu erhalten – voila, der Zombie ist da! Folgeproblem: Scale-ups sind auf Wachstum getrimmt und werden sich enorm schwer tun, Folgefinanzierungen zu holen – und Investments aus dem eigenen Cashflow heraus sind oft gar nicht oder nur schwer möglich. Das wird mittelfristig bedeuten, dass es am Markt Downrounds zu sehen gibt. Schwierig ist bei nicht mehr wachsenden oder sogar sinkenden Firmenbewertungen, die Moral der Mitarbeiter:innen hochzuhalten. Vor allem in den USA werden diese über Shares incentiviert – und wenn deren Preise fallen, dann könnte das auch zu Kündigungen führen.

„Beruhigen Sie sich. Die Welt geht nicht unter“

„Diese Zombie-Unternehmen werden nicht geschlossen, weil es sich um echte Unternehmen handelt, und vielleicht bekommen sie zusätzliche Zeit, um einige Dinge herauszufinden“, so etwa Justin Fishner-Wolfson, Mitbegründer von 137 Ventures, gegenüber Axios. „Aber für viele ihrer Spätphasen-Investoren sind sie nichts wert, zumindest bis die Private-Equity-Firmen auftauchen.“

„Ich erhalte einige ernsthaft panische Nachrichten von VCs (und einigen Unternehmern), die noch nie einen Abschwung erlebt haben“, kommentiert der VC Michael Jackson, Partner beim Cottonwood Technology Fund, auf Linkedin. Sein Appell: „Beruhigen Sie sich. Die Welt geht nicht unter. Und jetzt an die Arbeit.“

Harte Zeiten für Investor:innen, die ihr Heil in Tech-Aktien suchten