Die Ursachen für den jüngsten Bitcoin-Absturz

Lanre Ige und Eliezer Ndinga sind Research Associates bei der 21Shares AG, einem Krypto-Asset-Manager aus der Schweiz. In diesem Gastbeitrag beschäftigen sie sich mit der dem harten Einbruch des Krypto-Marktes am Anfang der Woche und den Gründen dafür.

Die dringlichste Frage von Investoren innerhalb des Bitcoin- und Kryptoasset-Marktes während der letzten 24 Stunden galt der Ursache für den jüngsten Abschwung der Märkte. Die Grafik unten zeigt die Performance der fünf größten Kryptoassets nach Marktwert und einen Index von DeFi-Token.

Wie wir sehen können, ist der am besten abschneidende Vermögenswert der Gruppe über den letzten 24-Stunden-Zeitraum, Bitcoin, immer noch um mehr als 15 Prozent gefallen – mit anderen Vermögenswerten wie BNB, die nach ihrem drastischen Anstieg in den vergangenen Wochen um bis zu 21 Prozent gefallen sind. Die Ursache für diesen Abschwung und die Korrektur lag nicht an einer Veränderung der Fundamentaldaten von Krypto-Assets, sondern vielmehr an der unvermeidlichen Korrektur angesichts der Überschuldung des Marktes und Problemen mit der Markt-Mikrostruktur der Krypto-Börsen.

Kaskade von Liquidationen

Diese Korrektur wurde nicht ausschließlich durch Spot-Verkäufe ausgelöst, sondern vielmehr durch den Abwärtsdruck der anfänglichen Verkaufsaufträge, der durch eine Kaskade von Liquidationen übermäßig fremdfinanzierter Händler verstärkt wurde. Diese haben oft Zugang zu einem bis zu 101-fachen Hebel auf eine Anlageklasse, deren reifster Vermögenswert Bitcoin immer noch eine durchschnittliche tägliche Volatilität von über 3 Prozent aufweist.

CO2-Pooling: Teslas Milliardengeschäft mit anderen Automarken

In den vergangenen zwei Tagen gab es Long-Liquidationen im Wert von über 5 Mrd. US-Dollar, da die Händler aufgrund des Crashs an den Derivate-Bbörsen Margin Calls erhielten. Aufgrund der Auto-Deleveraging-Technologiean Krypto-Börsen, wo identitätsbasierte Regressmaßnahmen kompliziert sind, können Margin Calls und die anschließenden Verkäufe der Positionen der Händler dann in der Tat Marktabschwünge verschärfen, wie es in den letzten zwei Tagen der Fall war. Diese Situation war im vergangenen Jahr schon einmal aufgetreten.

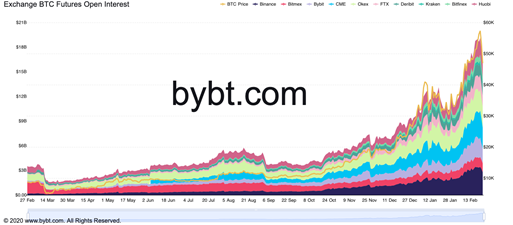

Am auffälligsten war die Lage am 12. März, als sich der Bitcoin-Kurs als Reaktion auf Liquiditäts- und Deleveraging-Probleme an der damals führenden Terminbörse BitMEX fast halbierte. Inzwischen haben jedoch Börsen wie Binance Futures die BitMEX als führende Derivatbörsen in Bezug auf Volumen und Open Interest abgelöst.

Probleme mit der Hebelwirkung

Probleme im Zusammenhang mit der Hebelwirkung werden wahrscheinlich bestehen bleiben, aber im Laufe der Zeit abnehmen, da mehr institutionelle Infrastruktur in den Markt Einzug hält. Dies führt zu einem Clawback der Höhe der Hebelwirkung, die Benutzer nehmen können, was den Einfluss der aktuellen unregulierten Derivate-Börsen auf dem Markt reduziert und diese durch institutionelle Produkte wie 21Shares‘ ETP-Suite und Futures-Börsen wie die CME ersetzt. Während solcher Ereignisse werden die Grenzen prominenter Börsen wie Coinbase und Kraken, die in Zeiten der Volatilität häufig offline gegangen sind, in den Mittelpunkt des Geschehens gerückt.

Wir wissen zwar, dass mit der weiteren Entwicklung des Marktes die Probleme, die durch eine übermäßige Hebelwirkung auf dem Markt entstehen, abnehmen werden. In der Zwischenzeit gibt es zwei wichtige Metriken, die Anleger im Auge behalten sollten, um zu versuchen, zukünftige Ereignisse wie diese vorherzusagen: Finanzierungsquote und Open Interest.

Der massive Rückgang des marktweiten Open Interest in den letzten zwei Tagen zeigt, wie viel Hebelwirkung aus dem System gespült wurde.

In Abwesenheit von großen institutionellen Spot-Käufen wird der März wahrscheinlich eine Phase der Konsolidierung für Bitcoin sein, da der Crash das Vertrauen des Marktes und seine Neigung zur Überschuldung reduziert. In Anbetracht der Menge an Kassakäufen, die bis zur 45.000 US-Dollar-Marke für Bitcoin stattgefunden haben, ist es unwahrscheinlich, dass dieses Phänomen an sich zu einer totalen Kapitulation führen wird.

Tatsächlich wird die jüngste Nachricht über die Einigung von Bitfinex und Tether mit dem Büro des New Yorker Generalstaatsanwalts (NYAG) das größte potenzielle Risiko eines schwarzen Schwans auf dem Markt, nämlich rechtliche Schritte gegen den führenden Stablecoin, beseitigen und wahrscheinlich zu einer Umkehr eines Teils der jüngsten negativen Entwicklung führen.

Tether: Die Druckmaschinen des Stablecoins laufen auf Hochtouren

Rechtliche Hinweise:

Das in diesem Beitrag enthaltene Material dient ausschließlich Informationszwecken. Die 21Shares AG und ihre verbundenen Unternehmen empfehlen keine Maßnahmen auf der Grundlage dieser Informationen. Das Material ist weder als Angebot oder Empfehlung zum Kauf oder Verkauf eines Wertpapiers, noch als Anlageberatung auszulegen. Darüber hinaus stellen diese Informationen keine Zusicherung dar, dass die hier beschriebenen Anlagen für eine Person geeignet oder sinnvoll sind. Die Wertentwicklung in der Vergangenheit ist kein Indikator für künftige Kursentwicklungen.