Der ultimative Guide zu Ethereums „The Merge“

Es sind noch einige wenige Tage, bis der große Moment da ist. Rund um den 15. September wird Ethereum sein bisher größtes und wichtigstes Upgrade bekommen, die Mining-Ära verlassen und zum größten Player bei Proof of Stake (PoS) werden. Nicht Miner werden es sein, die das Netzwerk durch Energie ergo Rechen-Power stützen, sondern die Einlagen („Stakes“) der Community. Wer einen Block verifizieren darf (und dafür Belohnung in Form von ETH erhält, bestimmt künftig eine Zufallsauswahl auf Basis des eingebrachten Vermögens.

Vorrangiges Ziel ist, Ethereum grüner und nachhaltiger zu machen. Doch PoS liefert dann auch die Basis für weitere Neuerungen, die die zweitwichtigste Blockchain der Welt hinter Bitcoin fitter für die Zukunft machen sollen. Denn PoS ist abseits von Bitcoin und Ethereum – etwa bei Solana, Polkadot, Cardano u.a. – zu einem Standard geworden. Ethereum zieht nun nach.

Trending Topics hat in den vergangenen Jahren zahlreiche Interviews und Analysen zur Zukunft von Ethereum gemacht. Wir geben hier nun einen Überblick, was zu erwarten ist, und was nicht.

1. Ethereum wird viel grüner

Das ist der Hauptgrund für die Einführung von PoS. Proof of Stake wurde erstmals 2012 in einem Papier von Sunny King und Scott Nadal vorgestellt – eben mit dem Ziel, den hohen Energieverbrauch von Bitcoin in den Griff zu bekommen und eine Alternative zum Konsensverfahren des Mining zu finden.

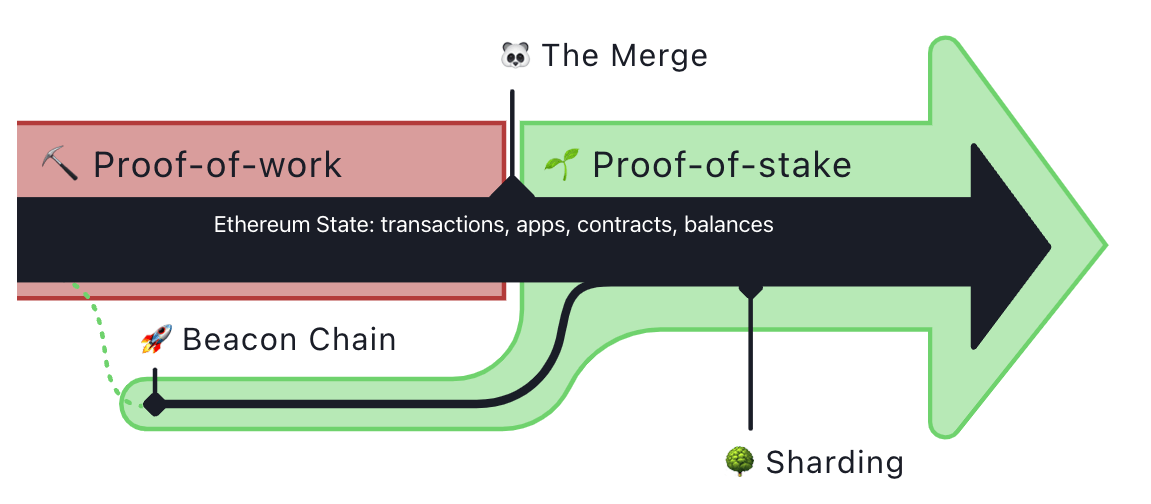

Die Beacon Chain von Ethereum, die rund um den 15. September mit dem alten Mainnet (= Mining) verheiratet wird, läuft bereits seit längerem auf PoS. Deswegen können Ethereum-Entwickler:innen ziemlich genau sagen, dass der Strombedarf um satte 99,95 Prozent sinken wird. Aktuell liegt der Energieverbrauch Schätzungen von Digiconomist zufolge bei etwa 85 TWh pro Jahr. Die Ethereum-Community spricht davon, dass Ethereum unter Proof of Stake um 2.000x weniger Energie verbraucht – also nur 0,05 Prozent des heutigen Strombedarfs. Der jährliche Energiebedarf von Ethereum wird somit auf 0,06 TWh pro Jahr sinken.

„Bei Proof of Stake werden Validatoren anstelle von Minern eingesetzt. Validatoren erfüllen dieselbe Funktion wie Miner, nur dass sie ihr Vermögen nicht im Voraus als Energieaufwand verbrauchen, sondern ETH als Sicherheit für unredliches Verhalten einsetzen. Die eingesetzten ETH können zerstört werden, wenn sich der Validator falsch verhält, wobei die Strafen für ruchlosere Handlungen höher ausfallen“, heißt es seitens der Ethereum-Community. „Dies ist ein starker Anreiz für eine aktive und ehrliche Beteiligung an der Sicherung des Netzwerks, ohne dass ein großer Energieaufwand erforderlich ist.“

2. Transaktionen werden NICHT günstiger

Am Übergang zu Proof of Stake wird schon seit Jahren gearbeitet. Zwar gab es bereits im Vorfeld (etwa mit dem London-Upgrade 2021 und dem darin enthaltenen EIP-1559) Maßnahmen, um Transkationsgebühren günstiger zu machen, doch „The Merge“ hat das nicht zum Ziel.

„Bei der Fusion handelt es sich um eine Änderung des Konsensmechanismus, nicht um eine Erweiterung der Netzkapazität, und sie wird nicht zu niedrigeren Gasgebühren führen“, heißt es seitens Ethereum-Entwickler:innen. „Die Gas-Gebühren sind ein Produkt der Netzwerknachfrage im Verhältnis zur Kapazität des Netzwerks. Durch den Zusammenschluss wird der Proof-of-Work-Mechanismus abgeschafft und ein Proof-of-Stake-Mechanismus für die Konsensfindung eingeführt, aber es werden keine wesentlichen Parameter geändert, die die Netzwerkkapazität oder den Durchsatz direkt beeinflussen.“

3. Transaktionen werden nur einen Hauch schneller

Was ebenfalls nicht stattfinden wird, ist, dass die Ethereum-Blockchain wesentlich schneller werden wird. Zwar erhöht sich die Geschwindigkeit der Ethereum-Blockchain um etwa 10 Prozent, aber das ist es dann auch schon.

„In der Vergangenheit wurde bei Proof of Work angestrebt, alle ~13,3 Sekunden einen neuen Block zu schreiben. Auf der Beacon Chain treten Slots genau alle 12 Sekunden auf, wobei jeder dieser Slots eine Gelegenheit für einen Validator darstellt, einen Block zu veröffentlichen“, heißt es dazu. „Bei Proof-of-Stake werden Blöcke ~10% häufiger produziert als bei Proof-of-Work. Dies ist eine ziemlich unbedeutende Änderung und wird von den Benutzer:innen wahrscheinlich nicht bemerkt.“

Die Annahme vieler, dass die Blockchain nun viel schneller wird, rührt daher, dass früher die Umstellung auf PoS oft in einem Atemzug mit den so genannten Shardchains besprochen wurde. Diese sollen dafür sorgen, dass viel mehr Transaktionen gleichzeitig möglich werden. Weil sich aber Layer-2-Lösungen wie Arbitrum oder Optimism sich auf genau das spezialisiert haben (so wie das Lightning Network bei Bitcoin), wurde die Einführung von Sharding auf 2023 verschoben.

4. Die Zukunft der Miner

Miner konnten früher gut von Ethereum leben – doch spätestens seit dem London-Upgrade, als die Menge an neuen ETH reduziert wurde, ist klar: Mining hat keine große Zukunft. Nun wird „The Merge“ Mining komplett abschaffen.

Manche Miner – allen voran der größte Mining-Pool der Welt, Bitfly aus Wien – steigen deswegen auf Staking um. Das ist gar nicht so schwer: Mining-Pools liefen oft nicht auf eigener Hardware, sondern in der Cloud.

Währenddessen haben Miner damit gedroht, sich mit einer eigenen Blockchain und damit einem eigenen Token namens ETHPOW (ETHW) von Ethereum abzuspalten. Allerdings sieht es zwei Tage vor „The Merge“ nicht danach aus, dass das ein großer Erfolg wird bzw. viel Unterstützung findet.

Bitfly: in Wien sitzt einer der größten Ethereum-Player der Welt – und steigt auf Staking um

5. Ethereum könnte deflationär werden

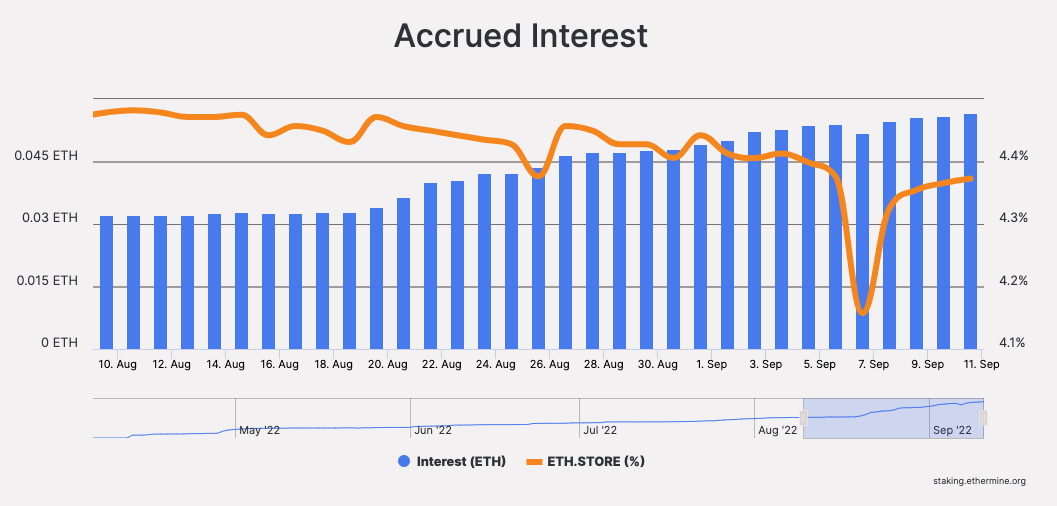

Wie entwickelt sich der Preis von ETH nach The Merge? Das ist natürlich eine spannende Frage und hängt eng mit den so genannten APR zusammen, also den Zinssätzen, die man für die ETH-Einlagen (Stakes) bekommt. Da wurde in der Vergangenheit oft von 7, manchmal sogar 12 Prozent geredet. Tatsächlich bewegt sich der Zinssatz eher bei 4 bis 5 Prozent. Das zeigt etwa der „Ethereum Staking Offered Rate“ (kurz ETH.STORE) von Bitfly, der den Referenzzinssatz für ETH berechnet.

Das bedeutet, dass künftig wenige neue ETH in den Markt kommen, und gleichzeitig gibt es seit dem London-Upgrade einen Burn-Mechanismus, der regelmäßig ETH zerstört. „Staking schüttet um ein Vielfaches weniger an Ether aus, und in Kombination mit EIP-1559 könnte Ether potenziell deflationär werden“, heißt es etwa seitens Bitfly.

Zum Vergleich: Bei Mining kamen täglich etwa 13.000 neue ETH, dazu, unter PoS werden es fast 90 Prozent weniger sein – etwa 1.600 ETH (mehr dazu hier).

Ethereum: London-Upgrade kann deflationäre Wirkung entfalten

6. Attraktiver für Unternehmen

Immer mehr Unternehmen müssen sich – getrieben durch interne wie externe Anforderungen – strengeren ESG-Kriterien oder sogar den SDGs der UNO unterwerfen. Wenn sie auf neue Technologien setzen, dann werden diese hinsichtlich ihrer Umweltverträglichkeit geprüft. Durch Proof of Stake (PoS) sind der Energiebedarf von Ethereum gegenüber dem Mining um 99,95%. Unternehmen, die früher von Ethereum wegen dem Stromverbrauch absahen, könnten die Blockchain nun in Betracht ziehen (z.B. im Bereich DeFi oder NFTs).

7. 32 ETH: Strittige Einstiegshürde

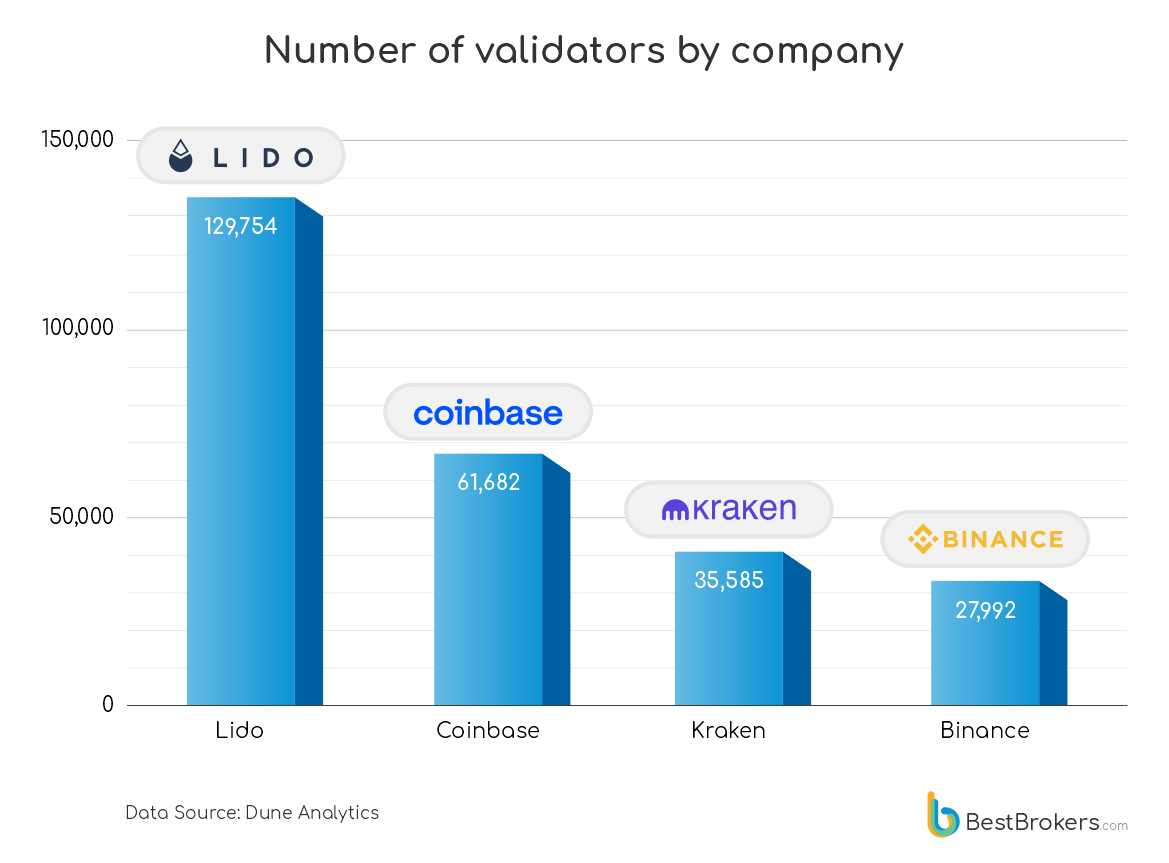

Wer bei Ethereum-Staking mitmachen und einen eigenen Validator Node betreiben will, der braucht 32 ETH – umgerechnet sind das aktuell etwa 55.000 Euro. Zum Vergleich: Die Einstiegshürde beim Minen war eine Grafikkarte (ca. 500 Euro). ETH-Staking ist ein großes Investment für eine Privatperson. Deswegen haben sich rasch Staking-Pools und Exchanges in Stellung gebracht, damit man auch mit kleineren Beträgen beim Staking mitmachen kann. Das hat aber zur Folge, dass sich die Validatoren für das Verifizieren der Transaktionen bei einigen wenigen Playern bündeln – etwa Lido Finance, Ethermine, Coinbase, Kraken oder Binance.

Allerdings sollte man nicht vergessen, dass man einen einfachen Node auch privat betreiben kann. Dazu braucht es einen guten Computer und 1 bis 2 Terabyte freien Speicher, sowie das technische Know-how, den Node zu installieren. Diese Knoten schlagen zwar keine Blöcke vor, spielen aber dennoch eine wichtige Rolle bei der Sicherung des Netzes, indem sie alle Block-Validatoren zur Rechenschaft ziehen, indem sie auf neue Blöcke warten und deren Gültigkeit beim Eintreffen gemäß den Konsensregeln des Netzes überprüfen. Ist der Block gültig, fährt der Knoten fort, ihn durch das Netzwerk zu verbreiten. Wenn der Block aus irgendeinem Grund ungültig ist, wird er von der Knoten-Software als ungültig betrachtet und seine Weitergabe gestoppt“, heißt es seitens Ethereum-Entwickler:innen.

Bedeutet also: Viele kleine Nodes kontrollieren, was die „großen“ Validatoren treiben – und können sie auch bestrafen.

Lido Finance: Die neue Macht in der Welt von Ethereum und DeFi

8. Slashing: Strafen für Bösartige Akteur:innen

Beim Mining hat der hohe Energieverbrauch vermieden, dass Bösewichte in die Transaktionen eingreifen wollen – durch den hohen Energieverbrauch und die Kosten wurde das unterbunden. Da dies bei Staking wegfällt, wird so genanntes Slashing eingeführt. Dies bedeutet, dass Validatoren, die Blöcke falsch schreiben oder gar manipulieren wollen, bestraft werden können. So ist es im schlimmsten Fall möglich, dass die 32 (oder mehr) eingezahlten ETH geblockt oder ganz weggenommen werden können.

9. Gefahr der Zentralisierung / Angriffsfläche für Zensur

Bereits im Vorfeld von „The Merge“ hat sich gezeigt, dass es eine Gefahr der Zentralisierung bei Ethereum gibt. So vereinen vier Player (Lido Finance, Coinbase, Kraken und Binance) 61 Prozent aller bis dato eingebrachten ETH-Stakes. Das bedeutet, dass diese vier Player eine große an Validatoren bei sich bündeln.

Das gibt ihnen viel Macht, und sie werden außerdem ein Zugriffspunkt für staatliche Akteure, die Kontrolle über Ethereum erlangen wollen. So gibt es bereits Fälle bei Ethermine, wo Transaktionen, die in Verbindung zu Wallets bei von den USA sanktionierten Tornado Cash standen, nicht durchgeführt wurden. Es bleibt zu beobachten, wie sich das weiterhin entwickeln wird. Spannend wird auch, welche neuen Player im Netzwerk auftauchen. Lido Finance etwa konnte sich innerhalb kürzester Zeit zum größten Staking-Anbieter aufschwingen.

Ethereum: „Königsmacher“ als Gefahr für Dezentralisierung und Zensurresistenz