Das ist noch keine echte Startup-Pleitewelle, aber es kann noch eine werden

Nach dem Hype kommt die Talfahrt – so geht es im Wirtschaftsleben eben zu, so geht aber auch Storytelling. Aktuell sind die Sorgenfalten jener, die den Startup-Sektor in Österreich beobachten, etwas tiefer als sonst. Denn gefühlt passiert Folgendes: Nach den Hype-Jahren 2021 und 2022 ist die Finanzierungslage schlecht; Rezession (bzw. Ängste davor), Ukrainekrieg und vor allem die Zinswende haben Investor:innen aufs Bremspedal steigen lassen. Anstatt einer Schwemme an immer größeren Finanzierungsrunden liegt der Fokus auf dem Bestandsportfolio und ausgewählten Deals.

Das bedeutet auch, dass eine Reihe von Firmen, die Anschlussfinanzierungen gebraucht hätten, entweder einsparen müssen, oder am Ende des Runways in die Insolvenz schlitterten. Die Fälle sind sicher unterschiedlich gelagert, aber jedenfalls konnte die Branche in den letzten Wochen und Monaten eine Reihe von Insolvenzen und Konkursen beobachten. Secureo, Greenstorm, Helioz, SignD, Domonda, Memocorby, Avisio, Rebeat – aktuell gibt es in dem Bereich leider viel zu berichten.

Noch keine echte Pleitewelle…

Macht aber eine Handvoll Firmenpleiten gleich eine Pleitewelle in der Startup-Branche? Aktuell muss man diese Frage mit einem „Nein“ beantworten. Seit Anfang 2023 tracken KSV1870 und Trending Topics die Insolvenzen von Jungfirmen in Österreich. Als Jungfirmen gelten laut der hier verwendeten Definition des KSV Unternehmen, die zum Zeitpunkt der Insolvenz maximal vier Jahre alt sind. Hier sieht man deutlich: Pro Woche gab es in den letzten Monaten zwischen 20 und 60 Pleiten bei Jungfirmen, eine durchschnittliche Woche sieht also etwa 40 bis 45 solcher Pleiten. Was man in der Statistik auch sieht: keine klaren Aufwärts-Trend:

Etwas anders verhält es sich bei Unternehmen in Österreich generell. Da sieht man seit Jahresbeginn einen deutlichen Aufwärts-Trend. In vielen Wochen liegt die Zahl der Insolvenzen bei deutlich mehr als 100, also über dem Durchschnitt des letzten „normalen“ Jahres 2019 (2020, 2021 und 2022 wurden durch die COVID-Krise und massive Staatshilfen für Firmen verzerrt). Die Zahl der Firmenpleiten stieg 2023 weiter um 11 Prozent und befindet sich aktuell knapp über dem Vorkrisen-Niveau aus dem Jahr 2019, hieß es kürzlich seitens KSV1870:

…aber ein mieser Ausblick

Noch gibt es keine echte Pleitewelle bei Startups. Dadurch, dass der Sektor in den letzten Jahren durch TV-Shows und großem medialen Interesse Jungfirmen aber viel Aufmerksamkeit bekamen und ihre Brands vielen Menschen bekannt sind, fallen Insolvenzen aber eben deutlicher auf als bei traditionellen Unternehmen. Trotzdem sollte man eine Gefahr einer echten Pleitewelle nicht außer Acht lassen.

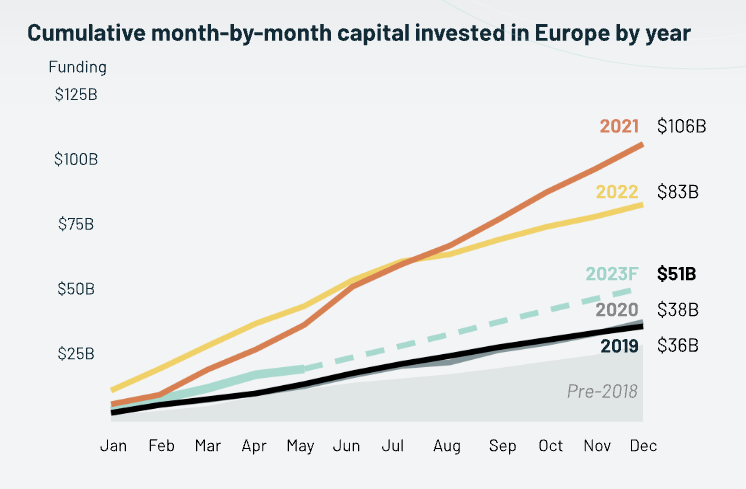

Warum? Weil der Ausblick eher mies ist. Dem „State of European Tech First Look 2023“ zufolge weisen Daten vom Markt darauf hin, dass 2023 nur etwa 51 Mrd. Dollar in den europäischen Tech-Sektor investiert werden. Das ist im Vergleich zu den Hype-Jahren 2021 (106 Mrd. Dollar) und 2022 (83 Mrd. Dollar) ein Rückgang von etwa 50 % gegenüber 2021 und etwa 38 % gegenüber 2022. 40 bis 50 Prozent weniger Cash im Markt – das ist ein massiver Dämpfer und ein massives Problem für alle, die frisches Geld suchen.

Rückgänge im ersten Halbjahr, aber auf hohem Niveau

In Österreich schlägt sich das ebenfalls nieder. Laut dem „Start-up-Barometer“ von Wirtschaftsprüfer EY haben Startups hierzulande 2023 kumuliert 356 Millionen Euro und damit um rund 60 Prozent weniger als im ersten Halbjahr 2022 bzw. rund 33 Prozent weniger als 2021 eingesammelt. Immerhin: Das liegt über dem Niveau von 2020, und quantitativ gibt es mehr Finanzierungsrunden.

Welche Schlüsse kann man da nun für die zweite Jahreshälfte 2023 ziehen? Es ist davon auszugehen, dass es in den nächsten Monaten vermehrt zu Downrounds bei Scale-ups kommen kann bzw. dass Startups in die Insolvenz schlittern. Parallel dazu sind am Markt Bestrebungen einzelner Player zu bemerken, die die Marktlage ausnutzen, um vergleichsweise günstig zuzukaufen – sogar der kanadische Software-Riese Constellation hat dazu gerade sein Interesse am österreichischen Markt bekundet (wir haben berichtet).

Ob daraus dann insgesamt eine echte Pleitewelle wird, bleibt abzuwarten. Auch im Corona-Jahr 2020 rechnete man mit einer Pleitewelle, die dann aber ausblieb – und im Gegenteil die Branche auf das absolute Rekordjahr 2022 zusteuerte.

EY: Neuer Rekord bei Zahl der Finanzierungsrunden trotz Rückgang bei Geldsummen