JPMorgan Chase CEO: „Unterschätzen Sie nicht die extreme Bedeutung der Zinssätze“

Jamie Dimon ist mit Sicherheit einer der mächtigsten Männer der Welt. Als CEO der mit Abstand wertvollsten Bank der Welt – JPMorgan Chase – und Chef von mehr als 290.000 Mitarbeiter:innen wird ihm viel Gehör geschenkt. Deswegen wir sein Brief an die Shareholder, den er jedes Jahr veröffentlicht, stets mit größter Genauigkeit gelesen, weil Dimons Meinung eine Art Gradmesser für den Zustand der Bankenwelt ist.

Im in der Nacht auf Mittwoch veröffentlichten Brief (nachzulesen in voller Länge hier) widmet sich Dimon vor allem zwei Dingen: den kürzlichen Banken-Crashs der Silicon Valley Bank (SVB) und der Credit Suisse, und den Zinserhöhungen (samt „Quantitative Tightening“) der Zentralbanken als Reaktion auf die hohe Inflation. Wie berichtet ist die Erhöhung des Leitzinses ein fundamentaler Paradigmenwechsel nach einer Dekade der Null-Zins-Politik und hat Geld teurer gemacht – so teuer, das deswegen Banken crashen und Investor:innen von Investments in Innovation absehen.

Die Crashs von SVB und Credit Suisse – nur aufgefangen durch Milliardenaufwendungen der Staaten – verheißen nichts gutes, Dimon rechnet mit „Auswirkungen, die noch jahrelang zu spüren sein werden“. „Die Insolvenzen der SVB und der Credit Suisse haben die Erwartungen des Marktes deutlich verändert, die Anleihekurse haben sich dramatisch erholt, der Aktienmarkt ist rückläufig und die Wahrscheinlichkeit einer Rezession ist gestiegen. Und obwohl dies nicht mit 2008 vergleichbar ist, ist nicht klar, wann die aktuelle Krise enden wird. Sie hat den Markt stark verunsichert und wird zweifellos zu einer gewissen Verschärfung der finanziellen Bedingungen führen, da Banken und andere Kreditgeber vorsichtiger werden“, schreibt Dimon. „Es ist jedoch unklar, ob diese Störung die Verbraucherausgaben bremsen wird. Obwohl die höheren Zinsen, insbesondere für Hypotheken, sowohl den Verkauf von Eigenheimen als auch die Preise gesenkt haben, darf nicht vergessen werden, dass die Verbraucherausgaben mehr als 65 % der US-Wirtschaft bestimmen.“

„Werden in eine Rezession eintreten“

Der Kollaps der SVB in den USA (Trending Topics berichtete ausführlich) kann laut Dimon eine Zäsur bedeuten. Bis zum Zusammenbruch der SVB hätte der Markt mit einer „sanften Landung oder einer leichten Rezession“ gerechnet, mit Zinssätzen bei einem Höchststand von 5 %. Doch mit einer sanften Landung wird es wohl nix, analysiert der JPMorgan-Chef. „Die heutige inverse Renditekurve deutet darauf hin, dass wir in eine Rezession eintreten werden. Wie jemand einmal sagte, ist eine inverse Renditekurve wie diese „acht zu acht“ für die Vorhersage einer Rezession in den nächsten 12 Monaten. Aufgrund der enormen Auswirkungen der QT könnte dies dieses Mal jedoch nicht zutreffen. Wie bereits erwähnt, werden die längerfristigen Zinssätze nicht unbedingt von den Zentralbanken kontrolliert, und es ist möglich, dass die heute zu beobachtende Umkehrung immer noch auf die frühere QE zurückzuführen ist und nicht auf die dramatische Veränderung von Angebot und Nachfrage, die sich in Zukunft vollziehen wird.“

Zinssätze beeinflussen alle wirtschaftlichen Dinge

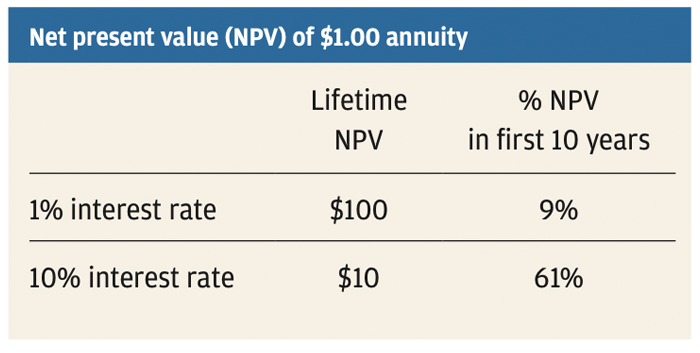

Worauf Dimon extra hinweist, sind die gestiegenen Leitzinsen. „Unterschätzen Sie nicht die extreme Bedeutung der Zinssätze“, so Dimon. „Die Zinssätze sind außerordentlich wichtig – sie sind die kosmologische Konstante oder die mathematische Gewissheit, die alle wirtschaftlichen Dinge beeinflusst.“ Und rechnet vor, welchen Effekt ein Zinssatz von 1 Prozent vs. 10 Prozent auf den Wert von 1 Dollar über die Laufzeit von 10 Jahren hat:

Ein Opfer dieser Zinswende ist eben etwa die SVB. Sie hatte um viele Milliarden langfristige Anleihen gekauft und musste dann diese vorzeitig verkaufen, um zu Geld zu kommen. Dadurch wurden unrealisierte Verluste in Milliardenhöhe schlagend – und wenige Tage später wurde die Bank zugesperrt. Die SVB ist nicht die einzige US-Bank, die dieses Problem hat(te): Banken in den USA sitzen auf mehr als 600 Milliarden Dollar dieser „unrealised losses“ – eine tickende Zeitbombe (mehr dazu hier).

Die US-Notenbank Federal Reserve hat innerhalb des letzten Jahres die US-Leitzinsen in Richtung fünf Prozent gehoben. Die Inflation ist aber weiterhin hoch, weswegen Dimon nicht mehr davon ausgeht, dass der Deckel erreicht ist. „Die Fähigkeit der Fed, den Kurs dieser Strategie (QT) zu ändern, wird durch die höhere Inflation etwas eingeschränkt (obwohl sie natürlich ihre Maßnahmen vorübergehend anpassen kann, um mit der aktuellen Bankenkrise fertig zu werden).“

„Unrealized losses“: Das 620 Milliarden Dollar Problem der US-Banken