Nina Wöss im Interview: „Venture Capital ist der Gamechanger“

Innovation braucht vor allem eines: Investitionen. Und die gibt es in Österreich auch nach dem Rekordjahr 2021 viel zu wenig. Nina Wöss, Vorstandsvorsitzende der AVCO, erklärt im Interview, woher das Geld für Startups in Zukunft kommen muss.

Sie ist erst 33 Jahre alt, und trotzdem hat sie mehr Jahre in der Investment-Branche gearbeitet als so mancher Mann jenseits der 50: Nina Wöss hat ihre gesamte berufliche Laufbahn auf der Seite der Venture Capitalists verbracht. Während dem Wirtschaftsstudium kam sie zum Wiener VC Speedinvest – damals, als der heute europaweit bekannte Investor seinen ersten Fonds mit (aus heutiger Sicht) schmalen zehn Millionen Euro startete. Dann gründete sie mit Lisa Fassl die Female Founders, um Frauen-geführte Startups mit Kapital, Netzwerk und Know-how zu unterstützen, und schließlich wurde sie gar die oberste Vertreterin der österreichischen Branche der Wagniskapitalgeber:innen. Seit Anfang 2021 ist Wöss Vorstandsvorsitzende der AVCO (Austrian Private Equity and Venture Capital Organisation), und vertritt damit Startup-Investor:innen Österreichs gegenüber Politik und Öffentlichkeit.

Trending Topics: Sie sind seit 11 Jahren in der VC-Branche unterwegs. Wie hat sich Österreich entwickelt?

Nina Wöss: Österreich hat sich sehr positiv entwickelt und ist ein anerkannter Player. Österreich ist jetzt wirklich auf der Startup-Landkarte. Wir haben spannende Technologien und Investor:innen, die international mitspielen können. Es gibt einen Markt für Talente, der aber natürlich noch ausbaufähig ist. Es ist Kapital in der Frühphase da, dank sehr guter Business-Angel-Netzwerke und Fonds, die früh investieren. Danach gibt es aber wenig Kapital für Follow-up-Finanzierungen. Das heißt: Nach den Seed-Investments müssen sich Founder um internationale Geldgeber:innen bemühen, weil es in Österreich so gut wie keine Quellen für Series A oder Series B gibt. Aber eines muss man immer wieder festhalten, wenn wir uns bei Erfolgen feiern: Andere Länder haben sich einfach schneller entwickelt als wir, das darf man nicht vergessen.

Was bedeutet das?

Wir müssen aufpassen, dass wir gegenüber anderen Volkswirtschaften, die ähnlich groß sind, nicht zurückfallen. Es gibt viele Länder, die mehr Risikokapital haben und mehr Scale-ups hervorbringen.

Manche sehen Österreich auf Augenhöhe mit Irland, Schweden, der Niederlande oder der Schweiz, was das Ökosystem angeht. Stimmt das?

Das bezweifle ich leider. Die Unicorns, die wir haben, sind positive Ausreißer. Die große Masse ist weit davon entfernt. Wenn man Anzahl der Startups, Größe der Finanzierungsrunden und verfügbares Kapital vergleicht, stehen andere Länder einfach besser da. Ich würde uns auf keinen Fall auf eine Höhe mit Irland stellen, das ist einfach nicht so. In den Niederlanden etwa ist die Dichte der internationalen Größen, die dort ihre Headquarters haben, viel höher. In einer Stadt wie Amsterdam agiert man einfach auf einem anderen Level.

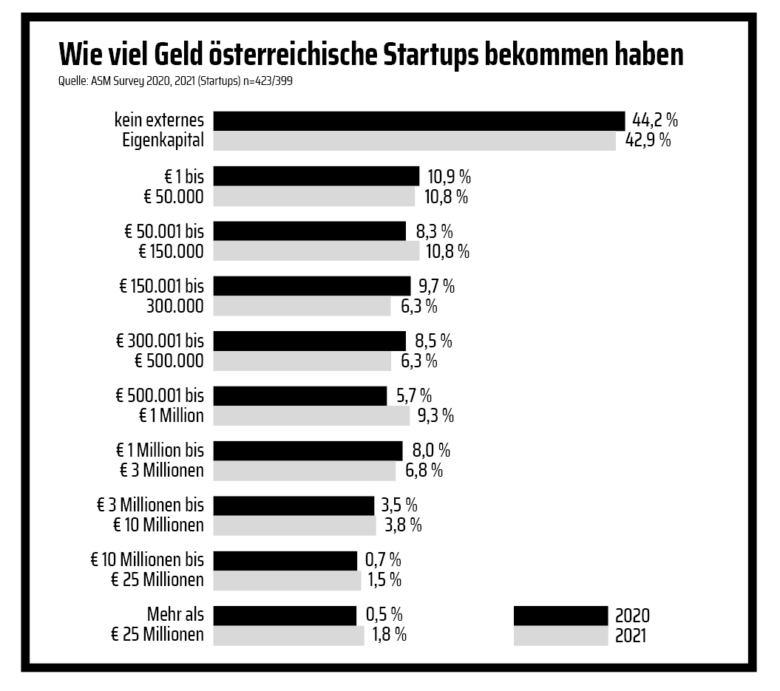

Österreich ist an sich ein reiches Land. Hierzulande gibt es, je nach Zählart, zwischen 10 und 20 VC-Fonds. Wo kommt das Geld her, das investiert wird?

Das sind erstens die Banken. Auch Pensionskassen investieren in diese Asset-Klasse, allerdings meistens über Fonds im Ausland und nicht in die österreichischen Startups. Es gibt außerdem eine Handvoll an Großunternehmen, die sich zu Startup-Investments bekennen. Es sind also in erster Linie große institutionelle Investoren, aber es gibt natürlich auch wohlhabende Persönlichkeiten, die aber meistens im Hintergrund bleiben wollen. Vermehrt immer mehr investieren schließlich auch Gründer:innen, die einen Exit gemacht und damit viel Geld verdient haben. Die investieren dann entweder in Fonds oder direkt selbst in Startups. Das ist ein wichtiges Zeichen für die Branche.

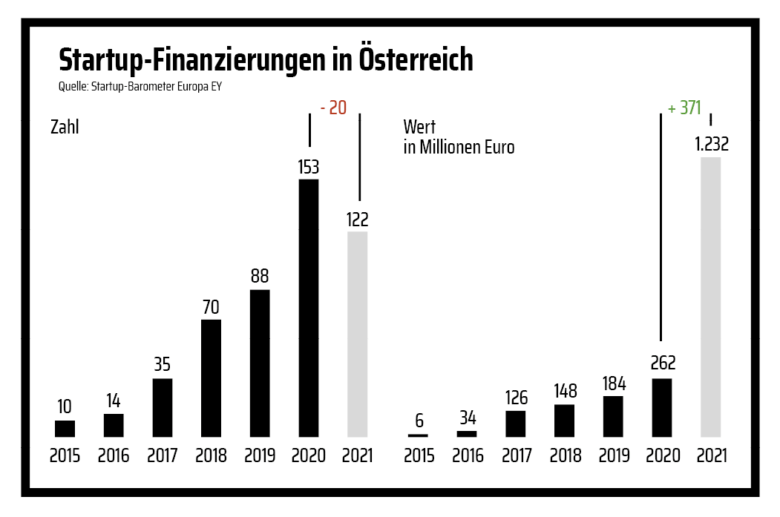

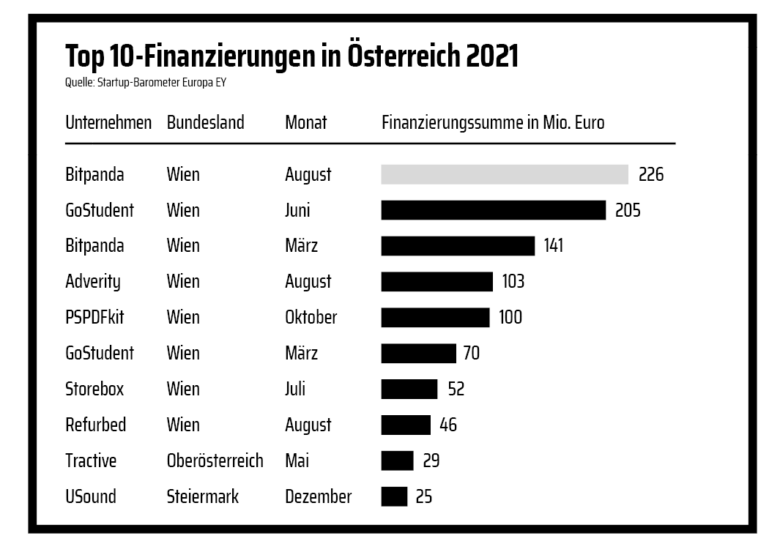

2021 wurden 1,3 Milliarden Euro in österreichische Startups und Scale-ups investiert worden. Wie bewerten Sie das?

Das meiste Geld ist aus den USA und Asien gekommen. Das hat zwei Seiten: Zum einen können wir als Standort international Aufmerksamkeit erregen und internationale Investor:innen überzeugen, hier einzusteigen. Aber: Wenn das Geld nicht aus Österreich kommt, dann bleibt die Wertschöpfung langfristig nicht im Land. Das bedeutet, dass Arbeitsplätze mittelfristig abwandern, weil diese Investor:innen kein gesteigertes Interesse daran haben, dass hier Steuern bezahlt werden und Arbeitsplätze geschaffen werden. Wenn diese Startups später verkauft werden oder im Ausland an die Börse gehen, dann werden die Gewinne nicht in Österreich besteuert und auch nicht reinvestiert. Und drittens: Intellectual Property, also unser Wissen und unsere Technologien, wandert ab, und das ist mittel- und langfristig ein Problem.

Was kann man dagegen tun?

Ganz klar: Wir brauchen europäische, österreichische Investor:innen, die diese großen Finanzierungsrunden machen können.

Wo könnte man dieses Geld herauskitzeln?

In Europa gibt es schon sehr potente Investment-Fonds, nur nicht in Österreich. In Österreich liegt unglaublich viel bei institutionellen Investor:innen wie Pensionskassen, Stiftungen und Versicherungen – mehr als 200 Milliarden Euro. Die haben das Geld aktuell in andere, sehr defensive Asset-Klassen investiert, etwa Immobilien. Für diese institutionellen Investor:innen wäre der Bereich Wagniskapital eine sehr spannende Möglichkeit, Geld langfristig anzulegen.

Wie kann man die Pensionskassen, Stiftungen und Versicherungen davon überzeugen, dass sie Startup-Investments machen?

Die Investment-Manager:innen dort wollen große Summen auf einmal veranlagen. Unter 100 Millionen machen die oft gar kein Investment. Das liegt in der Natur ihrer Arbeit. Weil aber die Fonds in Österreich sehr klein sind, könnte gar niemand diese großen Summen verdauen. Es bräuchte in Österreich also größere Fonds. Das könnte man mit einem Dachfonds, wo das große Geld gebündelt wird, lösen, und dieser Dachfonds investiert dann in eine Reihe weiterer, kleinerer Fonds. Das haben wir als AVCO bereits vorgeschlagen und ein Konzept entwickelt. Rechtlich sind diese Investments möglich. Diese institutionellen Investor:innen machen diese Investments bereits, aber halt außerhalb von Österreich.

Warum sind Sie im Bereich Venture Capital engagiert, was treibt Sie an?

Ich glaube wirklich daran, dass Technologie und Innovation die Chance für Europa sind, nicht komplett seine Stellung zu zu verlieren. Wenn wir wettbewerbsfähig bleiben wollen, müssen wir müssen Technologie-Innovation betreiben. Die aktuellen Krisen sind ein Weckruf für Europa: Wir können nicht immer nur Geld aus den USA und anderen Kontinenten nehmen. Das Potenzial ist da. Wir haben super Unis, wir haben viel Geld. Aber wir dürfen nicht mehr lange warten, weil die anderen Kontinente sind schon besser aufgestellt sind. Und deswegen ist das Thema Venture Capital der Gamechanger, weil: Wer finanziert denn sonst die Innovation? Wer sorgt denn sonst dafür, dass es weiter geht?

Text: Jakob Steinschaden

Foto: David Visnjic

Diese Story stammt aus dem Gründer:innen-Guide 2022. Der ist hier kostenlos als Download abrufbar.