Stell‘ dir vor, deine Pensionskasse investiert in SpaceX

Wenn du ein Lehrer in Ontario bist, dann kannst du behaupten, dass dein Pensionsgeld eine Reise zum Mars macht, bis du es an deinem Lebensabend (hoffentlich) ausbezahlt bekommst. Das hat aber nichts mit einer wirren Crowdfunding-Kampagne für Elon Musks Weltraumabenteuer zu tun, sondern mit der Investmentstrategie des Pensionsfonds OTPP, die Pensionskasse von etwa 331.000 arbeitenden und pensionierten Lehrern in der bevölkerungsreichsten Provinz Kanadas.

OTPP, kurz für „Ontario Teachers‘ Pension Plan“, hat SpaceX 2019 als „überzeugende Investitionsmöglichkeit“ mit „erheblichem Wachstumspotenzial im Satelliten-Breitbandmarkt“ identifiziert. Der damals neue Tech-Fonds von OTPP hat seither ordentlich weiter investiert und ist mittlerweile auch in absolute Zukunftsthemen wie AI-Chips (Graphcore), autonomes Fahren (Pony.ai) oder Telemedizin (KRY) investiert.

Pensionsfonds mancherorts größte Geldgeber

Alles schön und gut, aber auch ziemlich riskant, Pensionsgelder in Tech-Scale-ups zu pumpen, oder? Natürlich steckt OTPP nur Bruchteile der Mitgliedsbeiträge in diese Investments und streut Risiko. Und doch: OTPP weist selbst eine Nettorendite seit 1990 bis Ende 2020 von stattlichen 9,6% jährlich aus. Und die österreichischen Pensionskassen? Die berichteten zuletzt von einer durchschnittliche Performance per anno von 4,2% für die vergangenen zehn Jahre. Das Investment in SpaceX 2019 hat sich bisher wohl ausgezahlt – die Bewertung der Raketenfirma stieg von damals 33 auf heute 74 Milliarden Dollar.

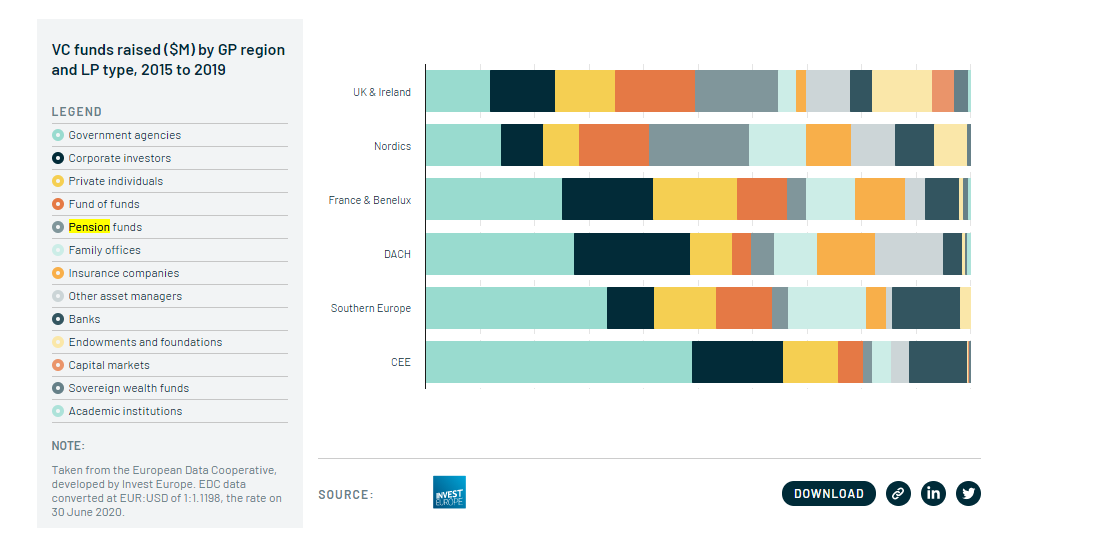

OTPP ist längst keine Ausnahmeerscheinung in der Welt der Startup-, Scale-up- und Tech-Investments. In Großbritannien und Irland sowie in Skandinavien sind Pensionsfonds bereits die größten Geldgeber für Startups und Scale-ups im Tech-Bereich – noch vor Dach-Fonds, staatlichen Förderstellen oder Corporate-Investoren, während im DACH-Raum, in CEE und Südeuropa Pensionsfonds noch eine stark untergeordnete Rolle spielen:

Wer die News zu großen Finanzierungsrunden in Europa und den USA verfolgt, der hat in letzter Zeit immer häufiger auch die Kürzel von Pensions-Fonds aus Nordamerika und Nordeuropa gesehen. Hier einige Beispiele:

- OTPP: Der „Ontario Teachers‘ Pension Plan“ verwaltet etwa 150 Milliarden Euro und investierte bisher über die eigens geschaffene Teachers’ Innovation Platform (TIP) in SpaceX, Epic Games, Verily, Graphcore, Attabotics, KRY oder Pony.ai

- OMERS: Das „Ontario Municipal Employees Retirement System“ verwaltet etwa 70 Milliarden Euro und zählt etwa Northvolt, WeFox, DuckDuckGo, contentful, oder Hootsuite zu seinem Portfolio

- AMF: Der schwedische Pensionsfonds hat etwa 75 Milliarden Euro unter Verwaltung und investierte etwa bei Northvolt, Budbee, Epidemic Sound

- ATP: Der dänische „Arbejdmarkedets TillaegsPension“ hat etwa 130 Mrd. Euro unter Verwaltung und zählt Northvolt zu seinem Portfolio

- Inkef Capital: Ausgestattet vom niederländischen Pensionsfonds ABP, investiert Inkef Capital seit 2010 etwa eine halbe Milliarde Euro – unter anderem in GitLab, Castor, Shapeways oder QurAlis

- Canada Pension Plan Investment Board: Besser unter dem Kürzel CCP Investment bekannt, wurde etwa in Waymo, Paysafe Group oder Sportradar investiert

DACH-Raum hinkt deutlich hinterher

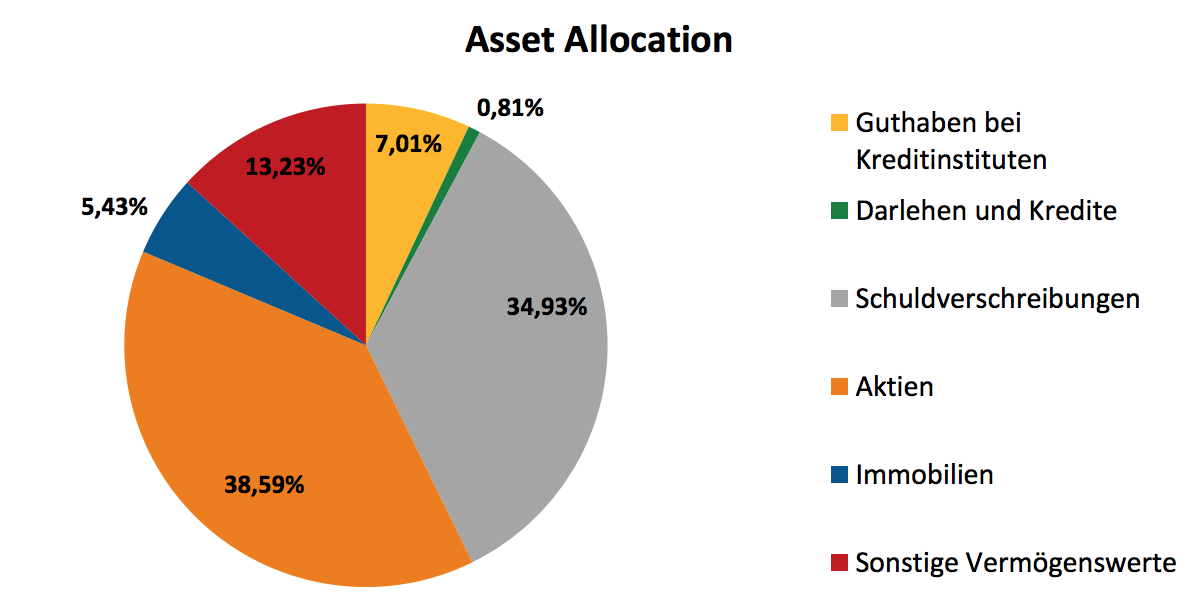

In Österreich beläuft sich das von den österreichischen Pensionskassen verwaltete Vermögen zum Ende des ersten Quartals 2021 auf 25,5 Mrd. Euro. Verwaltet wird das Vermögen von 8 Anbietern, aufgeteilt auf fünf überbetriebliche und drei betriebliche Pensionskassen. Das Vermögen der Pensionskassen wird zu etwa 97 Prozent über Investmentfonds gehalten und steckt zum größten Teil in Schuldverschreibungen und Aktien. Darlehen und Kredite, die theoretisch an Scale-ups vergeben werden könnten, machen nur einen kleinen Bruchteil aus, und Fonds dezidiert für Tech- und Scale-up-Investments sind nirgendwo zu finden.

Den Rückstand könnte Mitteleuropa aber aufholen. Generell ist in den letzten Jahren „große, anhaltende und wachsende Allokation von Investitionen durch Pensionsfonds, Versicherungsgesellschaften, Dachfonds, Stiftungen und Stiftungsfonds“ zu bemerken, heißt es etwa im The State of European Tech-Report. Auch in Österreich ist es das Ziel der AVCO (Dachverband der österreichischen Risikokapitalgeber und Corporate Finance Dienstleister), dass auch Pensionskassen, Versicherungen und Stiftungen investieren (Trending Topics berichtete).

Diese institutionellen Investoren sind jene potenziellen Geldgeber, die wirklich auch große Beträge stemmen können – und einen Dach-Fonds in Österreich schaffen könnten, der 300 bis 500 Millionen Euro für Startup- und Scale-up-Investments (indirekt über Zielfonds) bereitstellen kann.

Der Ruf nach einem österreichischen Dachfonds für mehr Risikokapital wird lauter