Trotz Preiseinbruch bei Bitcoin positive Stimmung an der institutionellen Front

Eliézer Ndinga ist Research Associate bei der 21Shares AG, einem Krypto-Asset-Manager aus der Schweiz. In diesem Gastbeitrag beschäftigt er sich mit dem Erholungspotenzial von Bitcoin sowie dem momentanen Aufstieg von Ethereum.

Die vergangene Woche stand ganz im Zeichen der Bekanntgabe unserer exklusiven Partnerschaft mit comdirect, das beliebteste Online-Finanzportal in Deutschland. Diese Kooperation wird fast drei Millionen Menschen den Zugang zu den Kryptomärkten eröffnen, in dem sie unsere ETPs als Teil ihrer Altersvorsorge erwerben können – für Kryptoprodukte gab es diese Möglichkeit bislang noch nicht. Diese Zusammenarbeit steht ganz im Einklang mit unserer Mission, das Investieren in Kryptowährungen so einfach wie den Kauf von Aktien zu machen. Und vor allem ist unsere Zusammenarbeit mit comdirect ein Beweis für die wachsende Anerkennung von Kryptoassets in der traditionellen Finanzwelt.

Gründe für mehr Optimismus

In der vergangenen Woche ist die Bewertung der gesamten Krypto-Industrie um 14 Prozent gesunken und hat damit einen Gesamtwert von 1,2 Billionen Dollar erreicht, was dem Stand von Anfang Februar dieses Jahres entspricht. Gleichzeitig hielt der Bitcoin-Markt den Handel in einem niedrigen Bereich zwischen 32.000 und 30.000 US-Dollar. Erst gestern brach BTC wieder unter die 30.000-Marke ein und wurde zum Zeitpunkt des Verfassens dieses Artikels bei 29.900 US-Dollar an regulierten Handelsplätzen gehandelt.

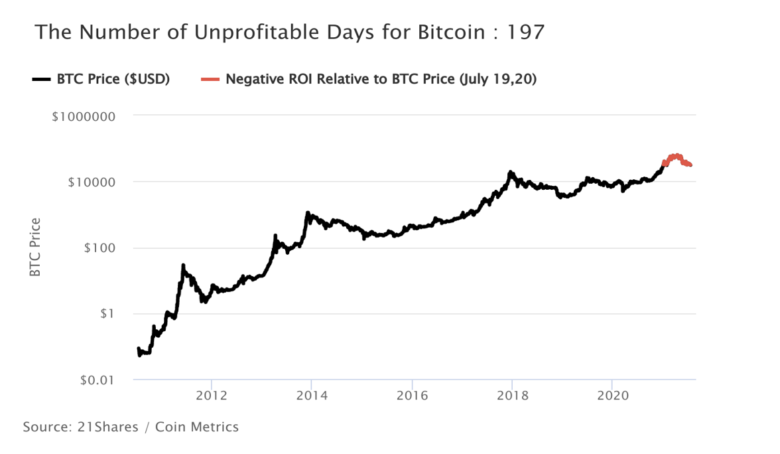

Die Krypto-Industrie ist relativ jung, daher gilt es, die langfristige Entwicklung der Märkte in den Blick zu nehmen. Trotz der jüngsten Preiseinbrüche, die hauptsächlich auf das Verbot in China zurückzuführen sind und den „Long Tail“, also die Nischenbereiche der Kryptowährungen betreffen, sollte man dies vor dem Hintergrund der letzten Monate sehen, in denen Bitcoin einen Preisanstieg um 223 Prozent verzeichnete. Dazu gehört auch die Tatsache, dass das Kryptoasset im Vergleich zum heutigen Preis (29.900 US-Dollar) nur 197 Tage lang im negativen Bereich gehandelt wurde – oder anders ausgedrückt: für etwas mehr als sechs Monate in den 12 Jahren seit der Gründung. Das sind unterm Strich lediglich 4 Prozent von mehr als 4.000 Tagen des Bestehens von Bitcoin. Dies ist ein weiterer Grund für etwas mehr Optimismus, insbesondere in diesen für den chinesischen Markt beispiellosen Zeiten. Das Verbot hat potenziell Hunderte von Milliarden Dollar an Handelsvolumen aus China verschwinden lassen. Im vergangenen Jahr betrug das gesamte Bitcoin-Handelsvolumen in China circa 198 Milliarden.

Die Sache mit den Marktzyklen

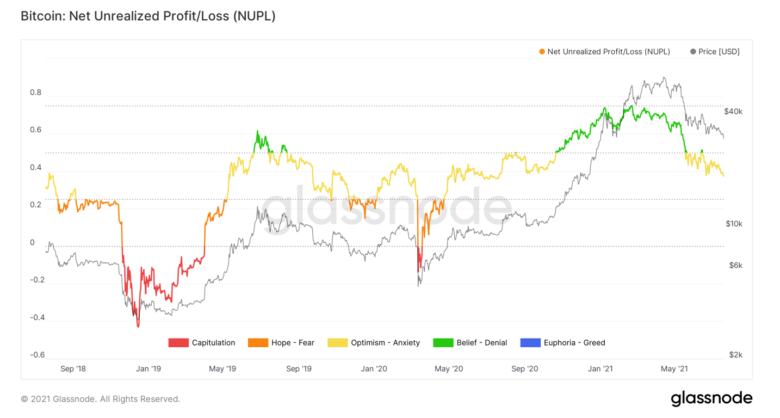

Auch Kryptomärkte sind ähnlich wie die Aktien- und Rohstoffmärkte bestimmten Marktzyklen unterworfen. Es gibt krypto-eigene Metriken, die als Maßstab für die Bewertung der Anlegerstimmung und damit der Marktzyklen auf der Grundlage der Gewinn- und Verlustrechnung der Händler dienen. Die relevanteste dieser Metriken ist der „Net Unrealized Profit and Loss“ (NUPL). Er misst die Differenz zwischen unrealisiertem Gewinn und unrealisiertem Verlust von Bitcoin-Investoren basierend auf ihren anfänglichen Kapitalkosten im Verhältnis zum heutigen Preis. Abhängig davon, ob wir uns in einem Bullenmarkt oder einem Bärenmarkt befinden, kategorisiert das NUPL-Verhältnis einen Marktzyklus und seine dominantesten Emotionen in fünf Bereiche wie Sie unten in diesem Chart sehen können: 1) Kapitulation in rot, 2) Hoffnung oder Angst in orange, 3) Optimismus oder Angst in gelb, 4) Glaube oder Leugnung in grün und 5) Euphorie oder Gier in blau.

Zum Zeitpunkt der Artikelerstellung befindet sich das NUPL-Verhältnis im gelben Bereich bei 0,37. Demzufolge gibt es derzeit mehr unrealisierte Gewinne als unrealisierte Verluste im Markt. Allerdings befinden wir uns seit Ende Mai in einem Marktabschwung, was spekulative Geschäfte eher bremst. Die repräsentativste Emotion des aktuellen Marktzyklus ist „Angst“, da wir im Falle eines weiteren Sturzflugs des Bitcoin in die orangefarbene oder die Angst-Zone eintreten könnten. Kurzfristig gehen wir davon aus, dass sich der Bitcoin bei einem Preis über der 30.000 US-Dollar-Marke konsolidieren wird – vorausgesetzt, schwarze Schwäne bleiben aus.

Verbesserte Infrastruktur

Der Investment Case für Kryptoassets ist auf lange Sicht nicht nur intakt geblieben, sondern hat sich durch die weltweit ersten Krypto-Integrationen in die traditionelle Finanzinfrastruktur sogar noch verbessert. In Zukunft können drei Millionen Comdirect-Kunden auf Krypto-ETPs von 21Shares zugreifen. So kündigte auch Mastercard an, Krypto-Unternehmen dabei zu helfen, eine Kartenoption in ihr Angebot aufzunehmen, um den Umtauschprozess mit Fiat-Währungen überall dort zu vereinfachen, wo Mastercard akzeptiert wird. Unbestreitbar sind diese Entwicklungen Schritte nach vorne im Adoptionslebenszyklus von Kryptoassets, die die Reichweite von Krypto-Dienstleistungen erweitern. Allein in den Vereinigten Staaten betrug das Mastercard-Kreditkaufvolumen Ende Dezember 2020 837 Milliarden US-Dollar. Daher wird der Anteil des kryptobezogenen Volumens im Mastercard-Netzwerk (und bei anderen Kartenherausgebern) ein guter Richtwert für die Krypto-Adoption im B2B-Bereich sein. Bei 21Shares gehen wir davon aus, dass der Krypto-Kuchen im Gleichschritt mit dem Anstieg digitaler Zahlungen wachsen wird.

Positive Stimmung

An der institutionellen Front herrscht eine insgesamt positive Stimmung. Investoren akkumulieren weiterhin Kryptoassets zu vergünstigten Preisen über unsere ETPs. In der vergangenen Woche verzeichneten wir Nettozuflüsse in einem Wert von insgesamt 1,3 Millionen Dollar. Außerhalb Europas ist die positive Stimmung ebenfalls ansteckend. Heute veröffentlichte Fidelity Digital Assets die Ergebnisse einer Befragung von mehr als 1.000 institutionellen Investoren. Diese sind vielversprechend, den 70 Prozent der befragten institutionellen Investoren planen ihr zufolge, in den nächsten fünf Jahren in Kryptowährungen zu investieren.

„Weder USDC noch Tether sind Stablecoins“: Streit um Krypto-Assets verschärft sich

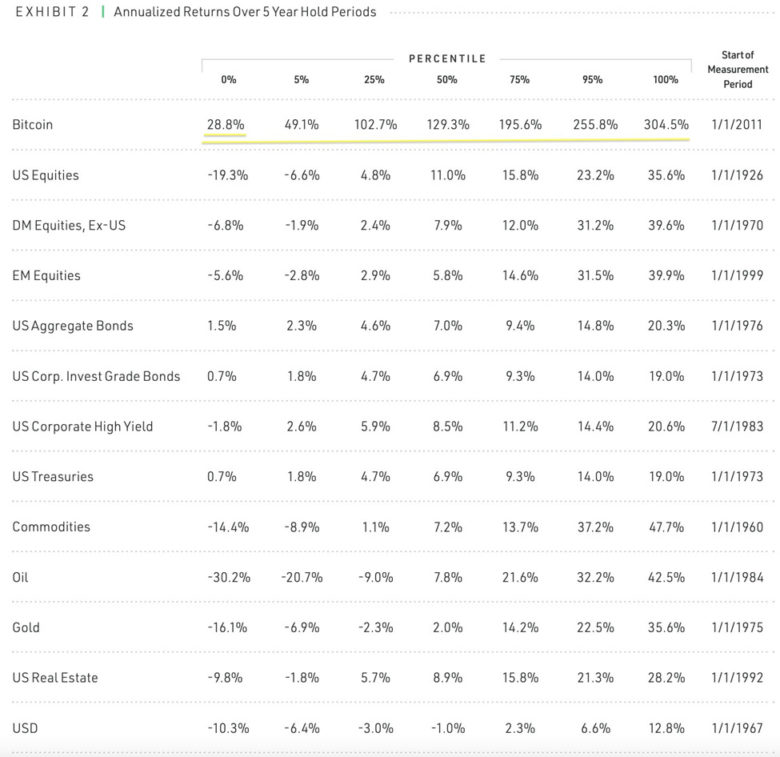

Trotz des Marktabschwungs sind langfristige Investoren bereit, auf die Vorteile der Krypto-Industrie als Portfolio-Diversifizierer zu setzen. So soll der Investment Case für Bitcoin als aufstrebendes Wertaufbewahrungsmittel den Marktwert von Gold, der bei ungefähr 11 Billionen liegt, übertreffen. In der Tat ist Bitcoin grundsätzlich ein noch idealerer Vermögenswert als Gold: Bitcoin ist seltener als Gold, einfacher zu lagern, schneller zu übertragen, jederzeit zugänglich, zu verifizieren und zu prüfen. Die Zahlen sprechen für sich. Gemessen an Fünfjahres-Halteperioden, lag laut dem auf Bitcoin spezialisierten US-Finanzdienstleister NYDIG die schlechteste annualisierte Rendite von Bitcoin bisher bei +28,8 Prozent, verglichen mit einem Minus von 19,3 Prozent bei US-Aktien und minus 16,1 Prozent bei Gold.

Beim Investment Case noch nicht berücksichtigt ist die enorme Fülle an technischen Innovationen, die Bitcoin bietet. Das Lightning Network und Smart Contracts sind Beispiele für Funktionalitäten, die den potenziellen Wert von Bitcoin noch um Dimensionen erweitern könnten. Smart Contracts machen Bitcoin – ähnlich wie Ethereum – programmierbarer. Jack Dorsey, CEO von Twitter, ist zudem bereit, diese Chance zu nutzen. Letzte Woche kündigte der Unternehmer den Launch eines neuen Startups an, das absichtlich als Entwicklerplattform für dezentralisierte Finanzdienstleistungen gebaut wurde und Bitcoin als Hauptabwicklungsebene verwendet.