„Unrealized losses“: Das 620 Milliarden Dollar Problem der US-Banken

Silvergate Bank, Silicon Valley Bank, Signature Bank – und welche ist die nächste? Die Bankenkrise, in der die USA drei Banken innerhalb von fünf Tagen verloren hat, stellt viele nicht mehr vor die Frage, ob eine weitere Bank pleite gehen wird, sondern welche. In der Nacht auf Dienstag haben die Aktienkurse von Finanzfirmen weltweit satte 465 Milliarden Dollar an Wert verloren, was das erschütterte Vertrauen in die Banken aufzeigt.

In den USA liegt derzeit besonderes Augenmerk auf kleineren regionalen Banken wie der First Republic Bank, der Western Alliance Bancorp., der Intrust Financial Corp., der UMB Financial Corp., der Zions Bancorp. oder der Comerica, die allesamt von Moody’s abgewertet werden. In Europa liegt das Augenmerk auf der Credit Suisse, deren Aktie am Montag derart abstürzte, das der Handel zeitweise ausgesetzt werden musste.

„Es wird noch mehr geben“

„Ich habe keinen Zweifel daran: Es wird noch mehr geben. Wie viele noch? Ich weiß es nicht“, sagte der ehemalige Vorsitzende der Federal Deposit Insurance Corporation (FDIC), William Issac, in einem Interview mit Politico. Er geht davon aus, dass weitere Banken zusammenbrechen werden und dass die Märkte am Rande einer weiteren Bankenkrise im Stil der 1980er Jahre stehen könnten. Dazu zieht Issac nicht mal den Vergleich zur Finanzkrise 2008, als Lehman Brothers zusammenbrach, sondern zu den Bankenkrisen der 1980er und 1990er Jahre; damals brachen mehr als 1.600 Banken zusammen.

Was ist das Grundproblem, auf das derzeit Finanzexpert:innen, Aktien-Trader und auch Shortseller ganz genau schauen? Es sind die „unrealized losses“, also nicht realisierte Verluste von Assets, die im Preis gesunken sind, aber noch nicht verkauft wurden. Das war das große Problem der Silicon Valley Bank (SVB): Sie hatte 2021 im Tech-Boom mit den Einlagen der Kund:innen massiv US-Staatsanleihen und hypothekenbesichertee Wertpapiere (Mortgage-Backed Securities, MBS) gekauft. Und zwar in einer Wette darauf, dass die Zinsen niedrig bleiben. Dann aber kam 2022, und die US-Notenbank Federal Reserve erhöhte die Leitzinsen in Richtung fünf Prozent, um die hohe Inflation zu bekämpfen.

Das Problem mit den steigenden Zinsen

Wenn die Zinssätze steigen, zahlen neu ausgegebene Anleihen höhere Zinssätze, wodurch die älteren Anleihen mit niedrigeren Zinssätzen weniger attraktiv und weniger wertvoll werden. Bedeutet: Wenn man alte Anleihen verkaufen muss, dann macht man Verlust damit. Das ist der SVB passiert. Sie brauchte dringend Geld, verkaufte Wertpapiere im Wert von 21 Milliarden Dollar, und fuhr dabei eine Verlust von 2 Milliarden Dollar ein. Der Bankrun danach ist mittlerweile Geschichte (mehr dazu hier).

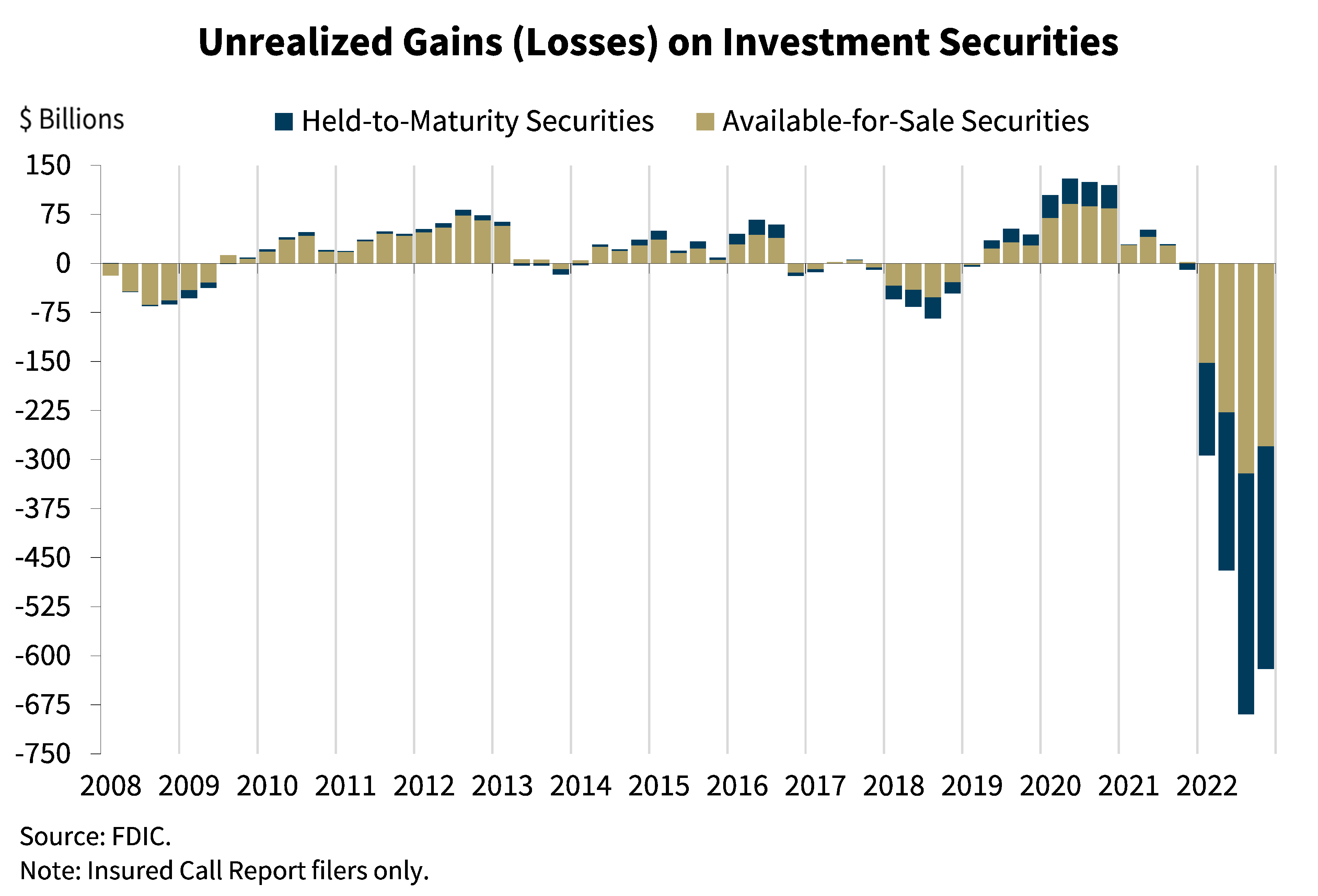

Nun ist die SVB, die auf etwa 15 Milliarden Dollar nicht realisierter Verluste saß, kein Einzelfall. Ganz im Gegenteil. Laut FDIC – also jener Behörde, die im Fall von Pleiten Banken zusperrt und abwickelt – saßen US-Banken Ende 2022 (Q4) auf unrealisierten Verlusten in der Größenordnung von 620 Milliarden Dollar. Im dritten Quartal 2022 waren es noch einmal 70 Milliarden mehr, aber die Grafik zeigt: „Unrealized losses“ in den Bilanzen der Banken liegen auf einem historischem Level:

„Das derzeitige Zinsumfeld hat dramatische Auswirkungen auf die Rentabilität und das Risikoprofil der Finanzierungs- und Anlagestrategien der Banken. Erstens sind aufgrund der höheren Zinssätze die von den Banken zu Zeiten niedrigerer Zinssätze erworbenen Vermögenswerte mit längeren Laufzeiten jetzt weniger wert als ihr Nennwert“, so die Erläuterung der FDIC. „Dies führt dazu, dass die meisten Banken einen gewissen Betrag an nicht realisierten Verlusten bei Wertpapieren aufweisen. Der Gesamtbetrag dieser nicht realisierten Verluste, einschließlich der Wertpapiere, die zur Veräußerung verfügbar sind oder bis zur Fälligkeit gehalten werden, belief sich zum Jahresende 2022 auf etwa 620 Mrd. Dollar. Nicht realisierte Verluste aus Wertpapieren haben das ausgewiesene Eigenkapital des Bankensektors erheblich verringert.“

Zeitbomben in den Bankbilanzen

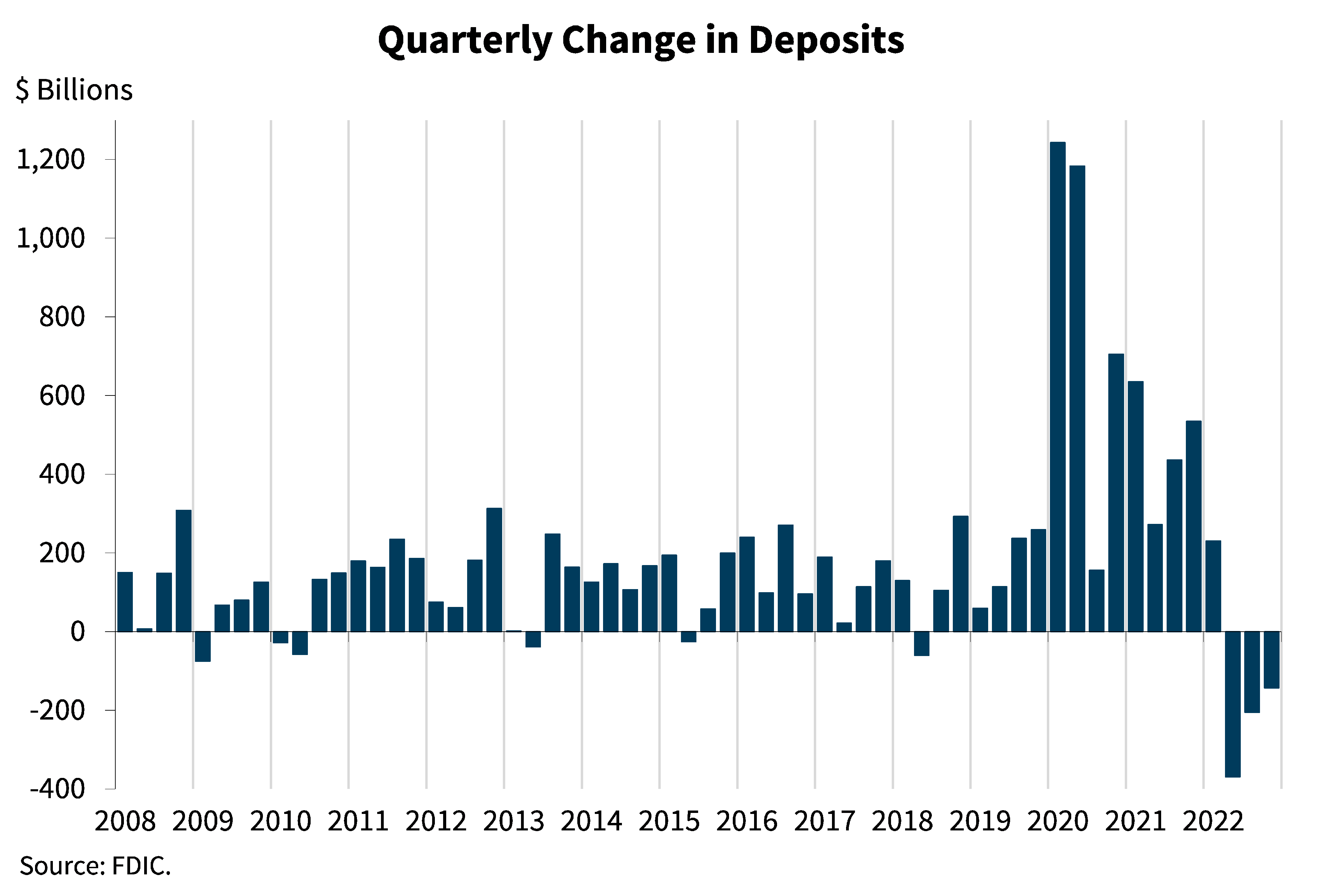

Problematisch werden diese unrealisierten Verluste dann, wenn eine Bank sie realisieren muss – also wenn sie Wertpapiere mit hohem Verlust verkaufen muss, um an Geld zu kommen. Bei der SVB war es so, dass die Einlagen der Kund:innen geschrumpft sind. Denn 2022 brachte einen harten Stopp bei Finanzierungen für Startups, und gleichzeitig erhöhte sich deren Burn-Rate stark. Die Einlagen-Seite der Bank schrumpfte also, während die unrealisierten Verluste bei den Assets stiegen. Die SVB ist nicht alleine damit. Eine Grafik der FDIC zeigt, wie es um die Einlagen-Entwicklung der US-Banken („Deposits“) steht:

Dieses Problem kennt auch die Fed. Sie hat deswegen nach der Pleite der SVB das so genannte Bank Term Funding Program (BTFP) aufgelegt. Banken, Sparkassenverbände, Kreditgenossenschaften und andere zugelassene Einlageninstitute bekommen von der Fed dann schnelle Darlehen mit einer Laufzeit von bis zu einem Jahr, damit sie diese Wertpapiere nicht verkaufen müssen. Als Sicherheiten können die Banken dafür US-Staatsanleihen, Agency-Schuldtitel und die berühmten hypothekarisch gesicherte Wertpapiere (MBS) als Sicherheiten stellen. „Die Bewertung dieser Vermögenswerte erfolgt zum Nennwert“, heißt es seitens Fed. Für das BTFP sind in einem ersten Schritt 25 Milliarden Dollar vorgesehen – ob das im Ernstfall reichen kann, bleibt abzuwarten. Alleine die SVB verkaufte auf einen Schlag Wertpapiere im Wert von 21 Milliarden Dollar.

Anders als 2008 will die US-Regierung Banken diesmal nicht retten. Die Botschaft von US-Präsident Joe Biden, der 2024 wiedergewählt werden will, am Montag war klar: „Die Investoren der Banken werden nicht geschützt“, so Biden. „Sie sind wissentlich ein Risiko eingegangen, und wenn sich das Risiko nicht ausgezahlt hat, verlieren die Anleger ihr Geld. So funktioniert der Kapitalismus.“ Nun gehen Finanzexpert:innen davon aus, dass die Federal Reserve den Leitzins nicht mehr erhöhen, sondern sogar senken wird – um das Problem der unrealisierten Verluste in den Banken in den Griff zu bekommen. „Nach dem jüngsten Stress im US-Bankensystem“ wird „nicht mehr erwartet“, dass die Fed die Zinssätze im März erhöhen wird, so Goldman Sachs Chef-Ökonom Jan Hatzius.

US-Präsident Biden: Steuerzahler:innen von Bank-Crashes nicht betroffen