Der Fall der Dollar-Hegemonie und die Rolle des Bitcoin

Es ist eine Zeitenwende, sagte der deutsche Bundeskanzler Olaf Scholz (SPD) berühmterweise. Und meinte damit den 24. Februar, den Tag des Überfalls Russlands auf den kleineren Nachbarn Ukraine. Es gebe nun ein „Vorher“ und ein „Nachher“. Und wie dieses „Nachher“ aussehen wird, das beschäftigt heute viele Strateg:innen. Klar, die NATO-Mitglieder in Nordamerika und Europa rückten wieder näher zusammen, während andere Machtzentren ihre eigenen Strategien wählen. So ist bemerkenswert, dass es nicht nur seitens China, sondern auch seitens Indien, Brasilien, Mexiko, Indonesien oder Südafrika keine Sanktionen gegen Russland gibt.

Zwischen neuem Großmachtwettbewerb (USA vs. China) und dem Ringen um Einflusssphären (Russland vs. Europa, Iran vs. Saudi-Arabien, usw.) geht es nach dieser Zeitenwende auch um eines: die Zukunft des US-Dollar als Weltreservewährung.

Zeitenwende der Weltreservewährung

Klar: Der US-Dollar ist weiter eine Macht und verzeichnet als meist gehandelte Währung der Welt einen Anteil von über 50 Prozent an internationalen Finanztransaktionen. Es gibt außerdem zahlreiche (eher kleine Länder), die den Dollar als offizielles Zahlungsmittel eingeführt haben und viele weitere Länder, in denen man auch mit Dollar bezahlen kann. Laut Internationalem Währungsfonds (IWF) liegt der Anteil des Dollar an allen Anlagereserven bei 59 Prozent – das sind viele Billionen Dollar. Ein mächtiges Instrument, denn die US-Notenbank kann diese Billionen am Weltmarkt als Kredite anbieten, und die USA kassieren dafür Zinsen ( so genannte Seigniorage-Einnahmen).

Der Dollar hat nach dem 2. Weltkrieg den britischen Pfund als Weltreservewährung abgelöst und ist in den vergangenen fast 80 Jahren unbestrittene Weltwährung. Doch beschleunigt durch den Ukraine-Krieg stehen die Zeichen auf Zäsur. Die Vormachtstellung des US-Dollar war bereits im leichten Sinkflug, Euro und chinesischer Renminbi knabberten (vereinfacht gesagt) an seinen Marktanteilen.

Nun aber folgt ein vielleicht folgenschweres Ereignis: die Sanktionen des Westens gegen Russland. So heißt es in einer aktuellen Analyse von Union Investment (Investmentgesellschaft der DZ Bank), das den (schwierigen) Versuch unternimmt, die mittelfristigen Auswirkungen des Ukrainekriegs auf Wirtschaft und Kapitalmarkt abzuschätzen:

„Mit dem Einfrieren eines Teils der russischen Währungsreserven und dem Ausschluss mehrerer russischer Banken vom internationalen Zahlungssystem SWIFT wurde ein Tabu gebrochen. Zwar haben die USA in den vergangenen Jahrzehnten die dominante Rolle des Dollars im globalen Finanzsystem immer wieder zur Durchsetzung von Wirtschaftssanktionen genutzt. Das Ausmaß und vor allem das konzertierte Vorgehen des Westens gegen Russland ist bisher aber einzigartig. […]

Für den US-Dollar, der immer noch fast 60 Prozent der weltweiten Devisenreserven ausmacht, dürften die aktuellen Entwicklungen aber langfristig eine Zeitenwende markieren. Denn die Botschaft hinter den harten und schnellen Sanktionen ist auch für andere Länder deutlich: In einem Konflikt mit dem Westen sind Devisenreserven in westlichen Währungen im Zweifelsfall wertlos. Der US-Dollar, aber auch der Euro, der Japanische Yen und das Britische Pfund dürften damit zumindest für das eine oder andere Land mittel- bis langfristig als Weltreservewährungen an Bedeutung verlieren.“

Genau: Warum sollten andere Länder weiter auf den Dollar setzen, wenn die USA diese von einem zum anderen Tag einfrieren und wertlos machen können. Durch Gold könne der Dollar nicht ersetzt werden, weil eine Verzwanzigfachung notwendig wäre, um die Nachfrage zu befriedigen. Das sind laut Union Investment „mehrere zehntausend Tonnen Gold“ die am Goldmarkt gar nicht darstellbar sind: Denn die jährliche Minenproduktion liegt bei etwa 3.500 Tonnen.

Vielmehr ist davon auszugehen, dass der wirkliche große Kontrahent der USA, nämlich China, seine Zahlungssysteme bei Partnern außerhalb der westlichen Welt weiter vorantreiben wird. Und die Einführung seiner digitalen Zentralbankwährung („Digital Yuan“, zu dessen Gunsten Bitcoin in China verboten wurde) könnte diese Entwicklung beschleunigen. Währenddessen ist auf (noch kleinem Level) zu beobachten, wie einige Länder versuchen, den US-Dollar zu Gunsten von Bitcoin loszuwerden.

Das Erstarken des Bitcoin

Interessant ist zu beobachten, welche Länder Bitcoin zum gesetzlichen Zahlungsmittel gemacht haben bzw. machen wollen:

- El Salvador: Bitcoin zusätzlich zum US-Dollar

- Zentralafrikanische Republik: Bitcoin zusätzlich zum CFA-Franc (der an den Euro gebunden ist)

- Panama (Gerüchte): Bitcoin zusätzlich zum Balboa (PAB) und US-Dollar (USD)

In der Analyse von Union Investment, die von einer erhöhten Wahrscheinlichkeit des Endes der Dollar-Hegemonie ausgehen, weiter:

„In Summe wird die Bedeutung des US-Dollars langfristig zumindest etwas abnehmen, ebenso wie die Wirksamkeit von Finanzsanktionen. Das zeigt sich schon heute: Russland versucht, sich seine Energie-Exporte in Rubel anstelle von Euro und US-Dollar zahlen zu lassen. Eine Maßnahme, die die heimische Währung gegenüber den westlichen Devisen stützen würde. Auch Kryptowährungen dürften von dieser Entwicklung profitieren. Aufgrund enormer Preisschwankungen sind sie zwar als Wertaufbewahrungsmittel und damit Reservewährung ungeeignet. Um Zahlungen abzuwickeln, die Sanktionen unterlaufen sollen, werden sie aber aktuell und damit erwartbar auch in vergleichbaren Situationen häufiger eingesetzt.“

Noch ist Bitcoin viel zu wenig in der Wirtschaftswelt verbreitet und stößt vor allem auf hoher politischer und regulatorischer Ebene (z.B. beim Internationalen Währungsfonds) auf sehr viel Widerstand und Ablehnung. Doch wie Bitcoiner immer wieder und gerne anmerken, befindet sich die Kryptowährung in immer mehr klassischen Finanzprodukten (Altersvorsorge, Kredite) im Vormarsch. Manche meinen, es wäre nur eine Frage der Zeit, bis eine westliche Zentralbank Bitcoin als Reservewährung aufnimmt. Da wird aber noch einige Zeit vergehen.

USA dominieren Bitcoin-Netzwerk bereits

Die Vereinigten Staaten sind durch einen Bedeutungsverlust des Dollar aber langfristig nicht aus dem Spiel. Viele meinen verstanden zu haben: Wenn Bitcoin wirklich so eine Art Welt-Reservewährung wird, dann müssen die USA unbedingt eine große Rolle darin haben. So ist zum einen spannend zu sehen, wie sich das Verhältnis am Anteil von Staaten am Bitcoin-Mining umgedreht hat. Nachdem in China Mining und Kryptowährungen zu Gunsten der eigenen staatlichen Digitalwährung de facto verboten wurde, sind die USA innerhalb kurzer Zeit zum wichtigsten Land im BTC-Mining aufgestiegen.

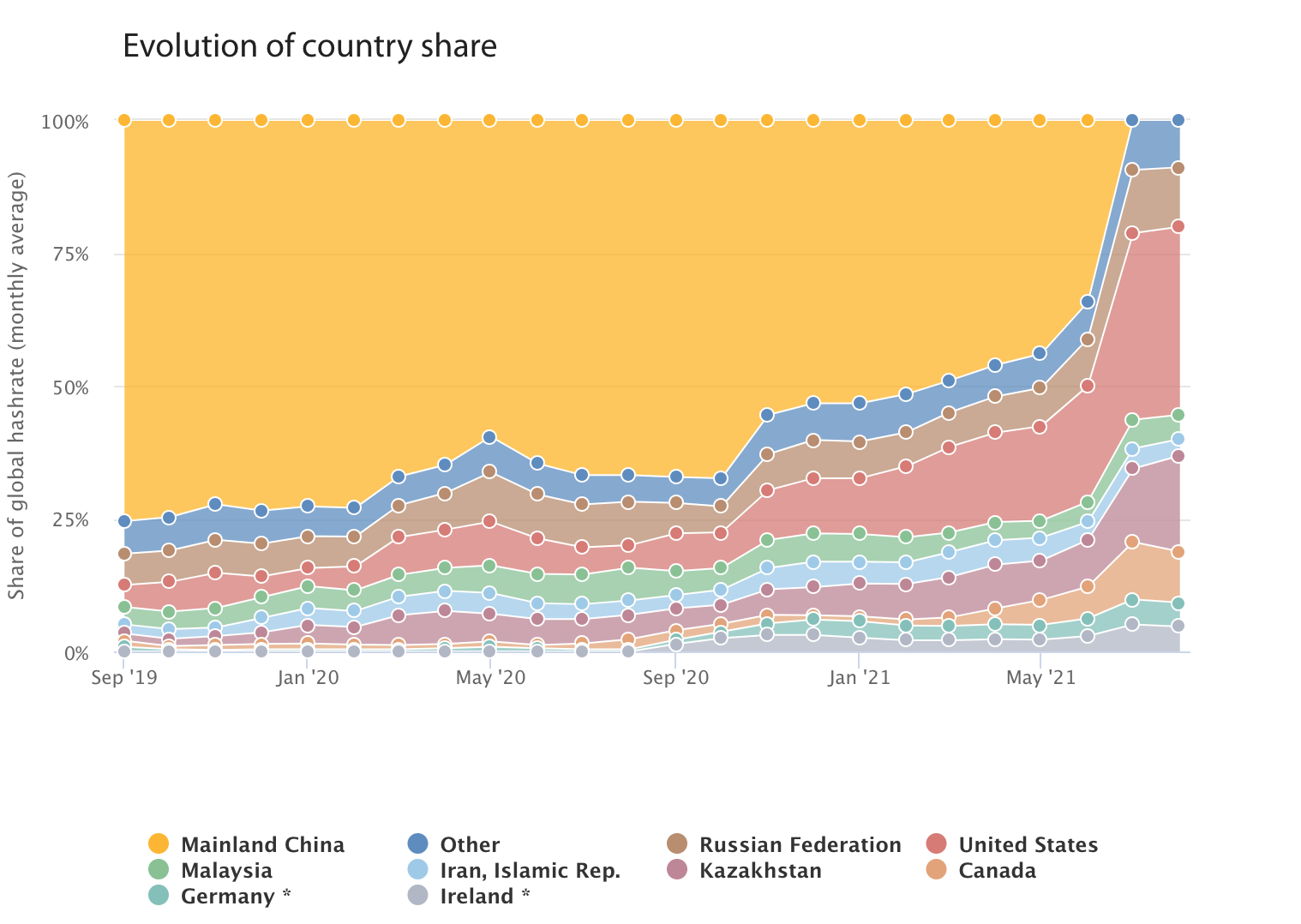

Der Zeitverlauf der „Bitcoin Mining Map“, die von der Universität Cambridge erstellt wird, zeigt das sehr deutlich. Gemeinsam mit den Betreiber:innen einige der größten Mining-Pools (BTC.com, Poolin, ViaBTC und Foundry) wird berechnet, in welchen Ländern am meisten BTC-Mining betrieben wird. Der Anteil der USA ist dabei auf mittlerweile satte 35 Prozent gestiegen:

USA Foundry führt bei den Mining Pools

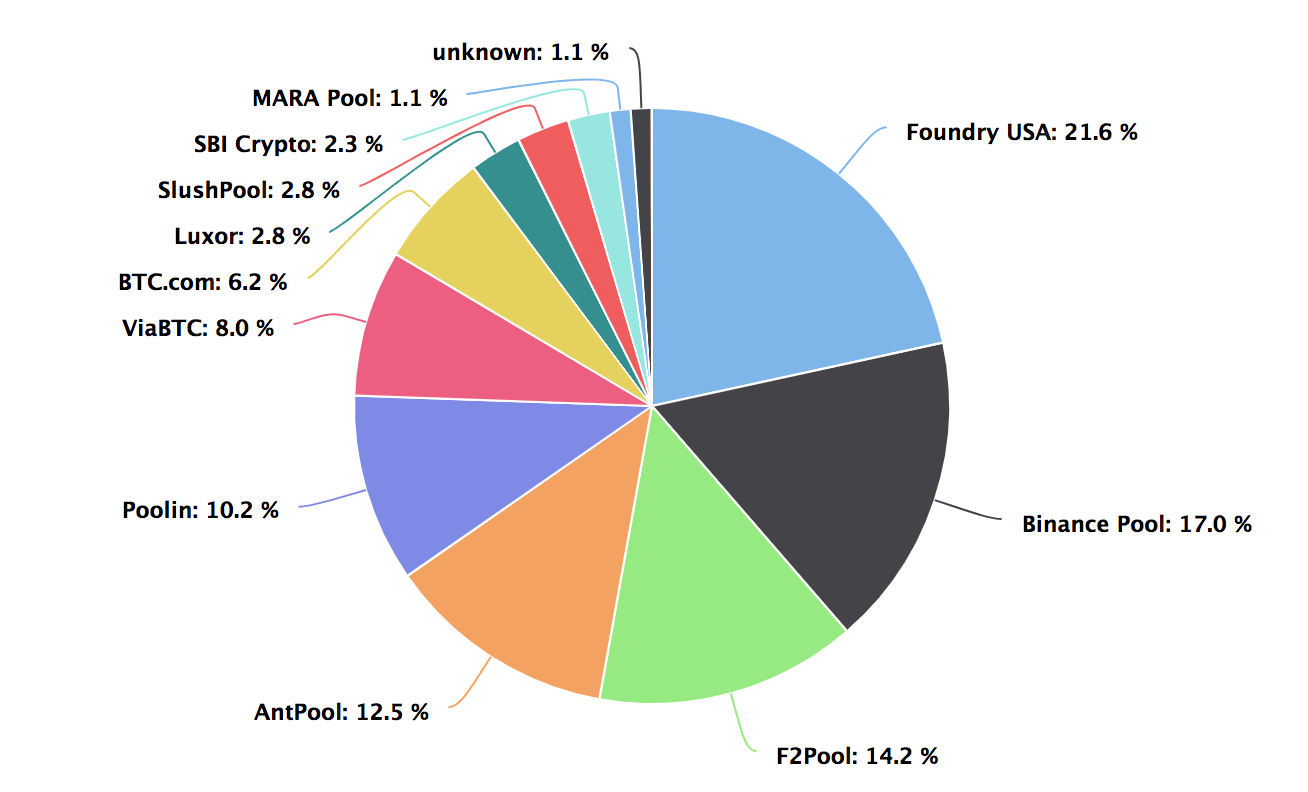

Eine ähnliche Tendenz sieht man auf Ebene der Mining-Pools. Generell gab und gibt es immer eine Handvoll solcher Zusammenschlüsse, die das Gros der Hashrate auf sich vereinen. Die Verteilung ist aber selten Konstant, vielmehr verändern sich die Marktanteile stetig. Was man aber im vergangenen Jahr beobachten konnte, ist das stetige Wachstum des Mining Pools „Foundry USA“, der mittlerweile auf einen Anteil bei den geschriebenen Blöcken von knapp 23Prozent kommt. Es ist auch der einzige Mining Pool, der sich selbst dezidiert einem Staat zuordnet, während andere wie Binance Pool, AntPool oder BTC.com eher Unternehmen zuzuordnen sind.

Der Foundry USA Pool ist im Hintergrund aber ebenfalls einem Unternehmen zuzuordnen, und zwar der Digital Currency Group (DCG), zu der auch der Digital Asset Manager Grayscale, das Online-Medium CoinDesk und ein breites Investment-Portfolio (u.a. Blockstream, Kraken, FTX, EToro, Dapper Labs) gehört. Klares Ziel der DCG-Tochter Foundry ist es, nordamerikanischen Bitcoin-Minern die „Ressourcen für den Aufbau, die Wartung und die Sicherung dezentraler Netzwerke“ zur Verfügung zu stellen – ihnen also zu helfen, das Bitcoin-Netzwerk betreiben zu können.