„Weder USDC noch Tether sind Stablecoins“: Streit um Krypto-Assets verschärft sich

In den USA nimmt die Diskussion um eine notwendige Regulierung für Stablecoins Fahrt auf – genau in dem Moment, in dem der USDC-Anbieter Circle seinen Börsengang via SPAC einleitet und eine Bewertung von 4,5 Milliarden Dollar und mehr erreichen könnte. Nachdem US-Finanzministerin Janet Yellen forderte, dass Regulierungsbehörden in Sachen Stablecoins aufs Gas steigen sollte. werden nun schwere Vorwürfe gegen USDC und dem Marktführer Tether laut.

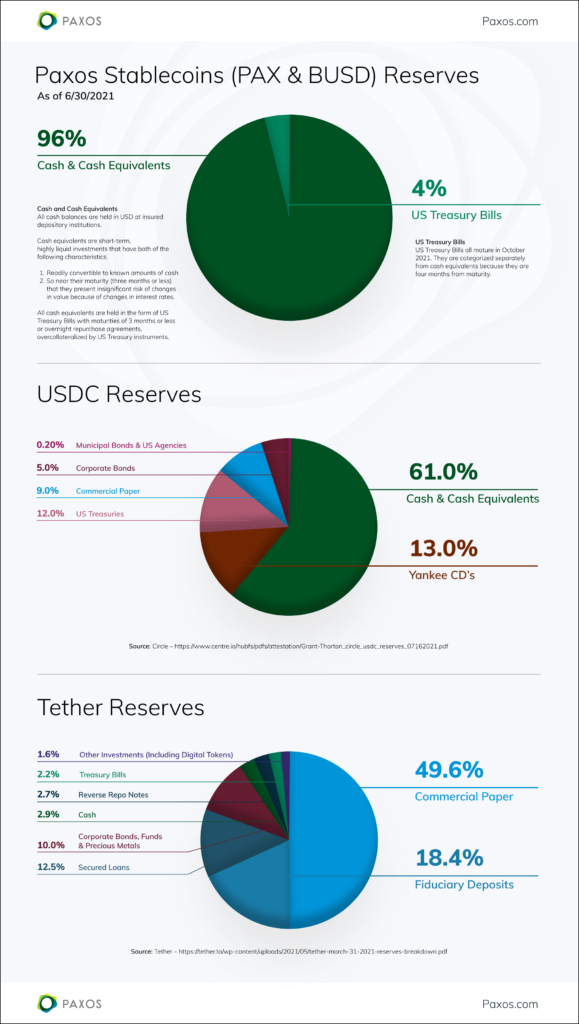

Im Kern geht es um die Frage, wie Stablecoins gedeckt sind, also wie ihre Marktkapitalisierung besichert ist. USDC und USDT sind an den Dollar-Kurs gebunden und bringen 27 bzw. 62 Milliarden US-Dollar Market Cap auf die Waage. Das bedeutet aber nicht, dass irgendwo bei einer Bank die äquivalente Menge an US-Dollar liegen. Genau das beanstandet jetzt Dan Burstein, Chief Compliance Officer bei Paxos – also einer Firma, die für andere Unternehmen wie Binance Stablceoins herausgibt.

„Keine Aufsichtsbehörde würde das zulassen“

„Weder USDC- noch Tether-Token sind Stablecoins, und zwar nicht nur dem Namen nach. Diese Token sind mit illiquiden und riskanten Schuldverschreibungen unterlegt – eine kritische Schwäche, die keine Aufsichtsbehörde zulassen würde, da dies ein unangemessenes Risiko für ihre Kunden schafft“, so Burstein, der zuvor auf Seiten der Regulierungsbehörden für das New York State Department of Financial Services tätig war. Weltweit gebe es genau drei regulierte Stablecoins, und zwar Paxos Standard (“PAX”) und Binance Dollar (“BUSD”), die beide von seinem Arbeitgeber Paxos Trust Company herausgegeben werden, und der Gemini Dollar (“GUSD”). Diese Stablecoins spielen im Krypto-Markt neben Tether und USDC aber eine sehr untergeordnete Rolle.

Vor allem rund um Tether gibt es seit vielen Jahren massive Kritik, weil bis heute nicht vollends klar ist, wie der Stablecoin nun wirklich gedeckt ist. Wie berichtet hat das fragwürdige Unternehmen hinter USDT einige Einblicke gegeben und gezeigt, dass der Stablecoin hauptsächlich durch Schuldverschreibungen und nur zu 3 Prozent durch Cash besichert ist. Doch die veröffentlichten Tortengrafiken reichen den Behörden nicht, weswegen seitens Tether versprochen wurde, in den nächsten Monaten konkrete Daten zu liefern.

Burstein gibt nun auch Einblicke in die Deckung von USDC und wie sich die Reserven zusammen setzen: