Wie sich Super-Apps in der Fintech-Welt breit machen

Dieses Jahr schaut jeder, der sich für Fintech interessiert – Richtung Hangzhou, China. Denn dort sitzt die Ant Group, die mit dem Bezahl-Dienst Alipay in China groß wurde und sich bei einem Doppel-IPO in Shanghai und Hongkong noch dieses Jahr eine Bewertung von 200 Milliarden Dollar abholen will. Der große Wert der Ant Group liegt nicht nur in der mehr als einer Milliarde Nutzer, die Alipay regelmäßig zum mobilen Bezahlen verwenden, sondern mittlerweile in einem ganzen Ökosystem von Finanzdienstleistungen, die das chinesische Fintech rund um die Payment-Funktion aufgebaut hat – inklusive Vermögensverwaltung, Krediten und Banking.

Alipay ist neben WeChat eine der so genannten Super-Apps, die für immer mehr Furore sorgen. „Super-Apps gehören nach wie vor zu den Top-Trends im Mobile-Bereich. Asien hat die Super-App über große Namen wie WeChat und KakaoTalk groß gemacht, aber andere Regionen holen auf“, heißt es im neuen Mobile Finance Report 2020, den Adjust und Apptopia gemeinsam veröffentlicht haben. Neben den asiatischen Größen nennen sie etwa auch Revolut aus Großbritannien oder Zalo der vietnamesischen VNG Corporation, die auf dem Weg zur Super-App sind – und eine disruptive Kraft im Fintech-Sektor werden könnten.

Auch im Westen gibt es Ambitionen

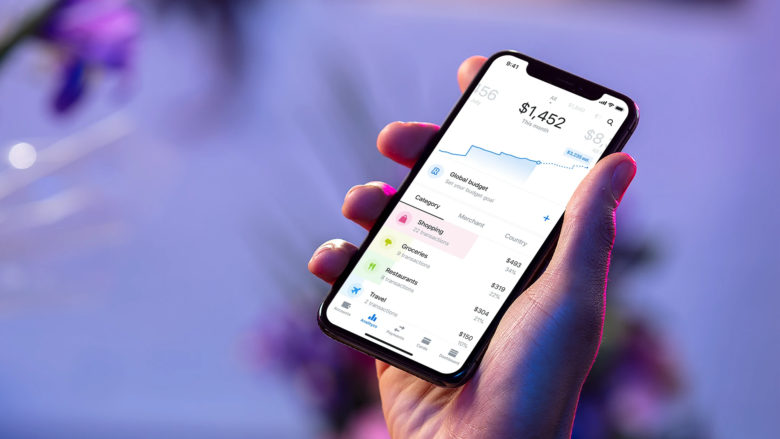

Beispiel Revolut: Das britische Startup, das dieses Jahr mit einer Investmentrunde von 500 Millionen Dollar aufhorchen ließ, ist längst nicht mehr bloß eine Banking-App. Bei Revolut können Nutzer Kryptowährungen, Gold und Silber kaufen, in Aktien investieren, Versicherungen abschließen, sich ihr FInanzleben analysieren lassen oder ihre Abos von der App aus verwalten. Revolut positioniert sich als Zentrum der persönlichen Finanzen – mit Transaktionen als Kern, so wie der Social Graph von Facebook. Auch Neobroker wie Robinhood und Bitpanda weiten stetig ihre Angebote aus.

„Vor allem aufgrund ihrer Vielseitigkeit haben sich Super-Apps schnell im täglichen Leben der Nutzer etabliert. Es ist nicht ungewöhnlich, dass ein WeChat-Benutzer in China per Instant Messaging ein Date mit einem Freund arrangiert, ein Abendessen reserviert, Kinokarten reserviert, ein Taxi bestellt und jede Transaktion auf dem Weg dorthin mit einer einzigen App bezahlt“, heißt es in einem neuen Report des Unternehmensberater KPMG. Und der vor allem Bankern rät: Sie sollten den Aufstieg der Super-Apps in Asien genauestens beobachten.

Denn Super-Apps im Finanzbereich haben laut KPMG ordentliche Sprengkraft, und zwar aus drei Gründen:

- Sie distanzieren die Banken von ihren Kunden:

Super-Apps wie WeChat und Alipay bieten den Kunden eine Reihe von grundlegenden Bank-, Spar- und Investmentprodukten. Während diese Produkte (vorerst) von traditionellen Finanzinstitutionen entwickelt und gezeichnet werden, bedeutet dies immer noch, dass sich diese Institutionen einen Schritt weiter von ihren Kunden entfernen. Ähnlich wie im Versicherungssektor mit Plattformwettbewerben und Aggregatoren können traditionelle Finanzinstitutionen schnell feststellen, dass ihnen die Durchführung der regulierten Aktivitäten abgenommen hat, während die Superapplikationen die Kundenerfahrung und -beziehung beibehalten. - Sie nutzen ihren enormen Datenreichtum, um bessere Dienstleistungen zu erbringen:

Super-Apps nutzen ihre Daten, um betriebliche Prozesse zu verbessern – wie etwa die Nutzung von sozialen Medien und Transaktionsdaten zur Risikobewertung von Kreditantragstellern, oder um Finanzprodukte gezielter auf die Kunden auszurichten. Traditionelle Banken hätten es mit ihren in Silos gespeicherten Daten und Mainframe-Technologien schwerer, einen ebenso guten Überblick über ihre Kunden zu erhalten. - Sie bauen ihre Markenreputation im Bereich der Finanzdienstleistungen aus:

Zahlungsdienstleistungen innerhalb der App mögen zunächst recht harmlos erscheinen. Gegenwärtig fließt die überwiegende Mehrheit der Zahlungen über die traditionelle Infrastruktur der Banken und Kartenausgeber. Die meisten der größeren Superapplikationen haben inzwischen jedoch auch enge Beziehungen zu Banken (WeChat hat WePay für Zahlungen und WeBank für Bankprodukte; Alibaba hat AliPay und Ant Group), die den Ruf und die Reichweite der Superapplikation nutzen, um neue Kunden zu gewinnen und Vertrauen in Finanzdienstleistungen aufzubauen

Laut KPMG werde es im Westen länger dauern, bis sich Super-Apps wie jene in China etablieren können, weil viel stärkerer Wettbewerb herrscht und es für einzelne Firmen keinen Schutzwall einer Regierung gibt. „In Märkten, in denen sich noch keine marktführende Super-App entwickelt hat, haben die Banken noch Zeit und Gelegenheit, die Führung zu übernehmen“, so der Unternehmensberater. Strategisch müssten Finanzdienstleister auf Partnerschaften, offene APIs und Open Data sowie auf Daten-Analyse setzen, um den aufstrebenden Playern etwas entgegen halten zu können.